글로벌시장

1월 금리 동결 결정한 Fed, 파월 의장은 "3월 금리 인하 어렵다" "이러면 대선에 불리한데" 미국 민주당의 금리 인하 요청 물거품 아직 기대 꺾긴 이르다? 움직이는 상업용 부동산 시장 '시한폭탄' 미국의 중앙은행 연방준비제도(Fed)가 조기 금리 인하 기대로 들뜬 시장에 '찬물'을 들이부었다. Fed는 지난달 31일(현지시간) 연방공개시장위원회(FOMC)를 열고, 지난해 9월 이후 4회 연속 기준금리 동결을 결정했다. 제롬 파월 Fed 의장은 "3월에 기준금리를 인하할 가능성은 크지 않다"며 시장을 달군 조기 금리 인하론을 직접적으로 부인하고 나서기도 했다.

Read More

1년 반 멈춰섰던 반도체 지원법 움직인다, 보조금 지급 소식 전해져 '대선 표심' 잡으려면 인텔·TSMC부터? 삼성전자 지급은 언제쯤 반도체지원법의 '족쇄' 감내한 삼성전자, 이득 취할 수 있을까 오는 11월 미국 대선 재선을 앞둔 조 바이든 행정부가 '반도체 보조금' 보따리를 풀었다. 한동안 소식이 끊겼던 '반도체 지원 및 과학법(CHIPS Act, 이하 반도체지원법)'의 주요 지원 대상 발표 소식이 전해진 것이다. 월스트리트저널(WSJ)은 27일(현지시간) "조 바이든 행정부가 그동안 미뤄온 반도체지원법 관련 보조금을 몇 주 내로 지급하기 시작할 것"이라고 보도했다.

Read More

2023년 4분기 영업이익 3,460억원AI 서버·모바일향 제품 수요 급증 영향“내년 반도체 시장 규모 최대 달할 것” 전망도 1월 9일(현지 시각) 미국 라스베이거스에서 개막한 세계 최대 가전·IT 전시회(CES 2024)에 설치된 SK ICT 패밀리 데모룸/사진=SK하이닉스 SK하이닉스가 지난 2022년 4분기부터 이어진 영업적자를 1년 만에 벗어나며 지난해 4분기 3,460억원의 영업이익을 기록했다. 주력제품의 판매량이 급등하며 SK하이닉스의 실적을 견인한 가운데 시장에서는 반도체 업황 개선을 향한 기대감이 최고조에 달한 모습이다.

Read More

골드만삭스 “美 연준, 오는 3월부터 4차례 금리인하” 전망 과거 ‘채권왕’ 빌 그로스 “현재 실질금리를 너무 높아, 연준 금리 낮춰야” 다만 재할인창구 시행 등으로 금리 인하 개시 시점 늦어질 수 있단 관측도 사진=게티이미지뱅크 미국 중앙은행 연방준비제도(Fed·연준)가 언제 기준금리 인하를 시작할지에 투자자들의 관심이 쏠리는 가운데, 골드만삭스 등 월가의 투자은행들은 올해 3월부터 금리인하가 시작될 것이라고 내다봤다. 일부 연준 위원도 최근 인플레이션 측면에서 고무적인 신호가 나타나고 있다며 조기 인하론에 무게를 실었다.

Read More

日 닛케이지수 종가 3만6,000엔 넘어, 역대 최고치 가시권 엔저 혜택에 수출 기업 실적도 사상 최대치 기록 일본 증시 부풀어 오른다, 매년 18조원 유입될 거란 전망도 일본 증시의 대표 지수인 닛케이225 평균주가(닛케이지수)가 지난해에 이어 올해도 상승세를 이어가고 있다. 미국 주식 시장에서 주목받고 있는 반도체, 자동차 등의 일본 수출 기업 실적이 엔화 약세로 사상 최고치를 넘보면서다. 이는 사실상 일본이 장기 경기 침체에서 벗어날 수 있다는 신호탄이나 다름없어 일본 시장에 글로벌 증권가의 시선이 쏠리고 있다.

Read More

이달 발행된 회사채만 ‘1,530억 달러’, 1990년 이후 최고치 몇 달 새 낮아진 금리, SVB 파산 이후 억눌렸던 발행 수요 겹친 영향 '중국 경제 위기' 등 향후 불확실성 높아, 신흥국 채권시장서도 유사한 분위기 사진=게티이미지뱅크 아직 1월이 지나지도 않은 지금, 미국 회사채 시장의 채권 발행 규모가 역대 최대치를 기록했다. 미국 연방준비제도(Fed·연준)의 올해 통화정책 운용에 대한 불확실성이 극에 달했던 지난해 11월보다 조달 금리가 낮아진 데 더해, 연준의 기준금리 인하를 앞둔 상황에서 투자자들의 수요가 몰리는 영향이다.

Read More

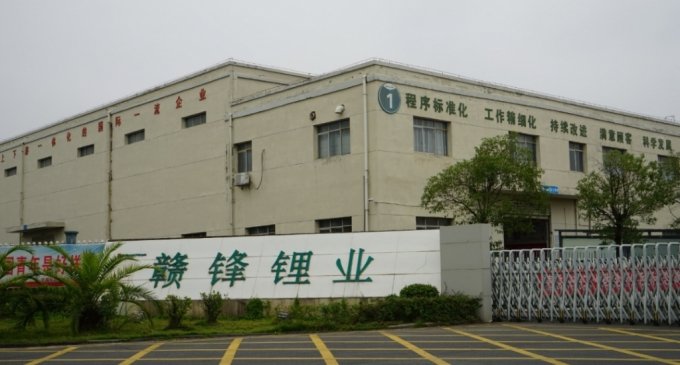

中 간펑리튬과 4년간 배터리 주원료인 ‘수산화리튬’ 직접 공급받기로 앞서 ‘성신리튬에너지’와도 공급계약 체결, 리튬 가격 하락 영향도 일조 리튬 가격, 전기차 시장 둔화 우려에 지난해 초 대비 80% 이상 폭락 간펑리튬 회사 전경/사진=간펑리튬 홈페이지 현대자동차가 중국 수산화리튬 생산 업체들과 4년간 리튬 공급계약을 체결했다. 최근까지 리튬 가격 약세가 지속된 영향이다. 2022년 정점을 찍었던 리튬 가격은 지난해 단기 공급 과잉과 공급 부족 우려가 혼재한 상황에서 글로벌 전기차 수요 둔화 전망까지 겹치며 폭락했다.

Read More

월러 이사 “금리 일찍 내리면 물가 오름세 재개되는 최악의 상황 나타날 수도” 라파엘 총재 “인플레이션이 연준 목표치인 2%로 분명하게 하락해야” 다만 美 금리선물시장의 3월 조기인하 확률 여전히 60% 넘어 미국 연방준비제도 크리스토퍼 월러 이사/사진=세인트루이스 연방준비은행 유튜브 캡처 미국 연방준비제도(Fed·연준)의 대표적인 매파 인사들이 금리인하를 서두를 필요가 없다고 발언해 화제다. 특히 올해 연방공개시장위원회(FOMC) 투표권을 가진 위원들이 속도조절론을 언급하자 미국 채권시장 수익률은 전반적으로 상승했다.

Read More

LG엔솔 목표주가 하향 조정 줄 이어 이차전지 관련주 일제히 ‘파란 불’ 韓 배터리 글로벌 시장 점유율 6.5%p↓ LG에너지솔루션 오창 공장/사진=LG에너지솔루션 LG에너지솔루션의 어닝 쇼크를 시작으로 국내 이차전지 관련주들이 줄줄이 하락세에 접어들었다. 증권가에서는 당분간 이같은 흐름이 이어질 것으로 전망하면서도 하반기 본격 회복세를 그리는 ‘상저하고’ 전망을 내놨다. 하지만 산업계는 중국이 빠른 속도로 글로벌 이차전지 시장 점유율을 늘려가고 있는 만큼 국내 이차전지 업계의 불황이 지속될 것이란 예측이 주를 이룬다.

Read More

올해 들어서만 주가 11% 빠졌다, 위기 봉착한 테슬라 수익성 악화에 물류 리스크까지, 겹악재에 투자자 등 돌려 비야디를 필두로 비상하는 중국 전기차, '세계 1위' 뺏겼다 미국 전기차업체 테슬라의 주가가 올해 들어 대폭 하락한 것으로 나타났다. 12일(현지시간) 미국 뉴욕 증시에서 테슬라 주가는 전날보다 3.67% 내린 218.89달러에 마감했다. 올해 9거래일간 주가 하락폭은 자그마치 11.91%에 달한다. 수익성 악화와 전기차 수요 둔화, 중국 전기차 시장의 급성장 등 '겹악재'를 견디지 못한 투자자들이 상당수 등을 돌린 것으로 풀이된다.

Read More

Pagination

- First page

- Previous page

- …

- 18

- 19

- 20

- …

- Next page

- Last page