글로벌시장

국제유가 배럴당 90달러 돌파, 공급망 리스크 못 견뎠다중동 지역 지정학적 리스크·절대적인 생산량 감소가 원인인플레이션 상승 위험 커져, 기준금리 인하는 언제쯤 국제유가가 배럴당 90달러 선을 돌파했다. 이스라엘과 이란을 중심으로 한 중동 지역의 지정학적 위기를 비롯해 각국의 원유 수출 감축 등 공급망 악재가 누적되며 가격 전반이 뛰어오른 것이다. 다가오는 여름, 국제유가가 배럴당 100달러선을 넘어설 가능성이 있다는 비관적 전망이 제기되는 가운데, 시장에서는 미국 중앙은행(Fed)과 유럽중앙은행(ECB)의 기준금리 인하 시기가 한층 늦어질 수 있다는 우려가 흘러나온다.

Read More

가격 올라도 명품 수요 증가세, "오히려 가격 인상이 호재"장기 불황에 희소성도 올라, "최상위 브랜드 수요 여전히 견고"미래 전망도 낙관적인 명품 시장, 주가도 거듭 '상승세' 루이비통, 샤넬, 에르메스 등 명품 브랜드가 경기 불황에도 꾸준한 수요를 보이고 있다. 판가 인상이 이뤄졌음에도 가격 인상이 오히려 명품 브랜드 가치를 상승시키는 효과를 가져와 매출 성장이 이뤄진 것이다. 고액 자산가(슈퍼리치) 증가 등도 실적 개선 기대감을 높였다 이에 따라 루이비통모에헤네시(LVMH), 에르메스 등 주요 글로벌 명품 기업들의 주가도 덩달아 상승세를 보이는 모양새다.

Read More

중국 제치고 아시아 주요 거점으로 자리매김한 인도현대차·기아 인도 합산 순이익, 3년간 3,100억원씩 증가현지 상장 추진도, '역대 최대 규모의 공모 사례' 전망 현대차 인도법인 전경/사진=현대자동차그룹 인도가 중국을 제치고 현대차·기아의 아시아 주요 거점 자리를 꿰찼다. 현대차의 중국 시장 내 사업 부진으로 충칭, 창저우 공장 등 현지 공장의 철수가 이어지고 있는 가운데 인도법인(HMI·KIN)은 실적 경신을 이어가고 있기 때문이다. 또한 3% 초반이던 순이익률을 3년 만에 7% 중반대로 끌어올리면서 수익성 개선에도 성공했다.

Read More

지난해 4분기 미국 GDP, 시장 기대 뛰어넘어 크리스토퍼 월러 Fed 이사 "통화 완화 늦출 수 있다" 경기 침체 우려 일부 불식, 올해 전망도 비교적 낙관적 미국의 작년 4분기(10~12월) 경제성장률 확정치가 기존 잠정치와 시장 예상치를 모두 웃돌았다. 미국 상무부는 28일(현지시간) 계절 조정 기준 작년 4분기 국내총생산(GDP)이 전기 대비 연율 3.4% 증가했다고 발표했다. 이는 월스트리트저널(WSJ)이 집계한 시장 예상치(3.2%)를 소폭 웃도는 수준이다. 미국의 성장률은 속보치와 잠정치, 확정치로 3차례 나눠 발표되며, 이 중 확정치는 잠정치 추계 때 제외됐던 경제활동 지표를 반영해 산출하는 최종적 수치다.

Read More

1990년 이후 34년 만에 엔화 가치 최저치 기록 견고한 강달러 및 미온적 통화긴축 기조가 원인 엔·달러 환율 155엔 넘으면 실개입 나설 수도 엔화가 달러당 152엔에 근접하며, 버블 경제 시절이던 1990년 이후 약 34년 만에 최저치를 경신했다. 지난 19일 일본은행의 마이너스 금리 해제를 계기로 엔화 약세에서 벗어날 것이라는 예상과는 반대로, 엔저 고삐가 풀린 모양새다. 시장은 일본은행의 미온적인 통화긴축과 견고한 강달러를 원인으로 지목한다. 이런 가운데 시장의 눈은 일본 금융당국의 실개입 여부에 쏠리고 있다. 사실상 실개입 외에는 ‘슈퍼 엔저’를 방어할 마땅한 방법이 없어서다.

Read More

중국, 파격적 혜택 앞세워 해외 반도체 인재 유치 나섰다 높은 급여·우수한 교육 여건 등으로 인재 흡수하는 미국 지난해 반도체 분야 핵심기술 유출만 15건, 자국 인재 붙잡아야 중국이 반도체 등 첨단 산업 인재 유치에 총력을 기울이고 있다. 후발 주자의 한계에서 벗어나기 위해 막대한 금전적 혜택을 '미끼'로 제시, 유능한 해외 인재를 적극 유치하고 있는 것이다. 중국을 비롯한 세계 각국이 반도체 패권을 잡기 위한 '인재 확보' 경쟁에 착수한 가운데, 국내 반도체 업계의 인재·기술 유출에 대한 우려는 깊어져만 가는 실정이다.

Read More

SK하이닉스, 최초로 해외 HBM 생산 기지 건설한다 칩스법 보조금에 동기 부여된 듯, "예상 외 보조금 받은 삼성도 영향" 40억 달러 투자 시사한 SK하이닉스, "'돈 없는' 환경에 과대 투자 힘들 듯" SK하이닉스가 미국 인디애나주에 40억 달러(약 5조3,000억원)를 들여 AI 반도체 핵심 부품인 HBM(고대역폭 메모리) 생산 시설을 짓겠다고 밝혔다. SK하이닉스가 HBM 생산 기지를 해외에 짓는 건 이번이 처음이다. 삼성전자가 미국으로부터 대규모 반도체 보조금을 지급받는 모습을 보며 미국 투자에 대한 확신을 가졌던 것으로 업계는 해석하고 있다.

Read More

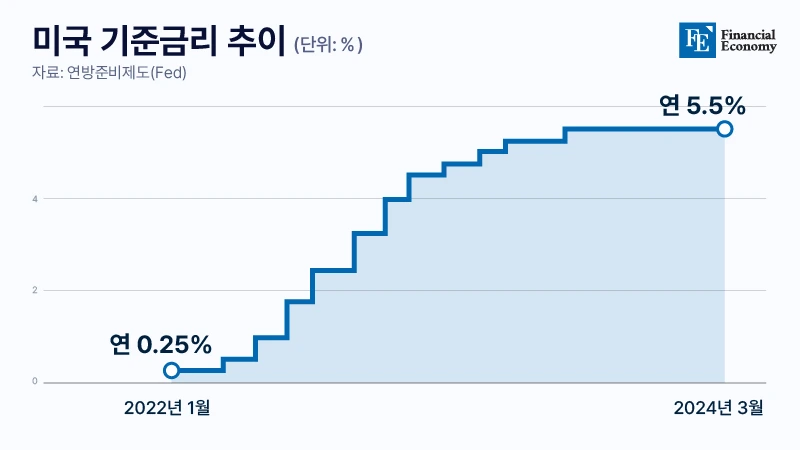

美 연준, FOMC 회의서 5회 연속 기준금리 동결 결정 점도표 금리 중간값 4.6%, ‘연내 세 차례 인하’ 시사도 매파에서 비둘기파로 돌아선 이유는 '과잉 긴축' 우려 미 연방준비제도(Fed·연준)가 기준금리를 5.25∼5.5%로 동결했다. 지난해 9월, 11월, 12월과 올해 1월에 이어 5연속 동결이다. 함께 제시한 점도표에서는 올 연말 금리를 4.5~4.75%로 제시했다. 현재 금리를 정점이라 가정했을 때 세 차례 인하할 것이란 전망이다. 이는 연준이 인플레이션 둔화세가 지속되는 가운데 '과잉 긴축' 가능성을 우려했기 때문으로 분석된다.

Read More

17년 만에 금리 인상, 마이너스 금리 정책 8년 만에 해제 대규모 금융 완화 3축 정책도 모두 해제, '역사적 전환점' 일본 기준금리 오르면 '엔캐리 트레이드' 청산 충격 우려 일본은행(BOJ)이 마이너스 금리 정책을 종료하고 17년 만에 금리 인상를 인상했다. 또한 상장지수펀드(ETF) 등 위험자산을 사들이는 제도를 중단하고, 장기 금리를 억제하기 위해 단행했던 무제한 국채 매입 정책도 폐지했다. '잃어버린 30년'을 되찾기 위해 돈 풀기를 고수해 오던 일본의 금융 정책이 대대적인 변화를 맞이한 것이다.

Read More

미국 텍사스주 36세 여성, 보톡스 맞고 사망 위험 처해, 안면 근육부터 목 근육까지 마비 의사들 "특이한 부작용일 뿐" 일축하지만, 미 FDA는 최대 40% 부작용 사례 누락한 제조사 경고도 보톡스 물질 제조사들 당일 주가 3~4% 빠져, 국내 대웅제약도 미국에서 보톡스 판매 중 미국 텍사스주에 거주하는 알리시아 할록(Alicia Hallock, 36) 씨는 지난달 17일 보톡스 부작용으로 안면 근육 마비, 목 근육 마비, 시야 흐려짐, 두통 등의 복합 증상을 앓고 있다고 자신의 틱톡 및 인스타그램을 통해 알린 바 있다. 이는 지난 6일(이하 현지시간) 피플(People)지를 통해 최초 보도됐고, 19 USA 투데이, 뉴욕 포스트 등의 복수의 외신을 통해 지면을 타면서 인스타그램, 뷰티 관련 SNS에서도 논란이 된 모습이다.

Read More

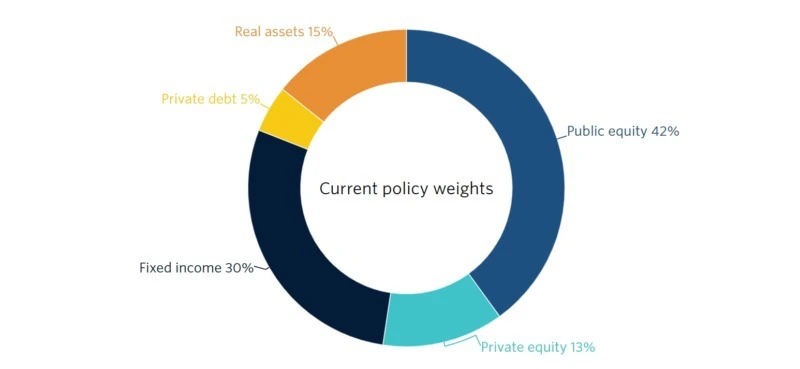

북미 최대 규모의 연기금 CalPERS, 사모투자 비중 40%로 상향 사모펀드 투자 중 공동투자는 효율적이고 이상적인 저비용 전략 사모투자 늘리는 포트폴리오 변경에 대한 내부 저항은 장애요인 캘리포니아 공무원연금기금(California Public Employees’ Retirement System, CalPERS)은 약 4,190억 달러(약 562조원) 규모로, 이는 북미 최대 규모이자 세 번째로 큰 연기금이다. 적극적으로 자금을 투자하고 관리하는 주주행동주의의 선구자로 평가받는 CalPERS는 최근 사모시장으로 영역을 확대해 저비용 고수익 투자에 박차를 가하고 있다. 이러한 기조의 일환으로 지난 18일, CalPERS 투자위원회는 사모펀드와 사모채권 등 사모(PE)투자의 비중을 확대하기로 결정했다.

Read More

Pagination

- First page

- Previous page

- …

- 15

- 16

- 17

- …

- Next page

- Last page