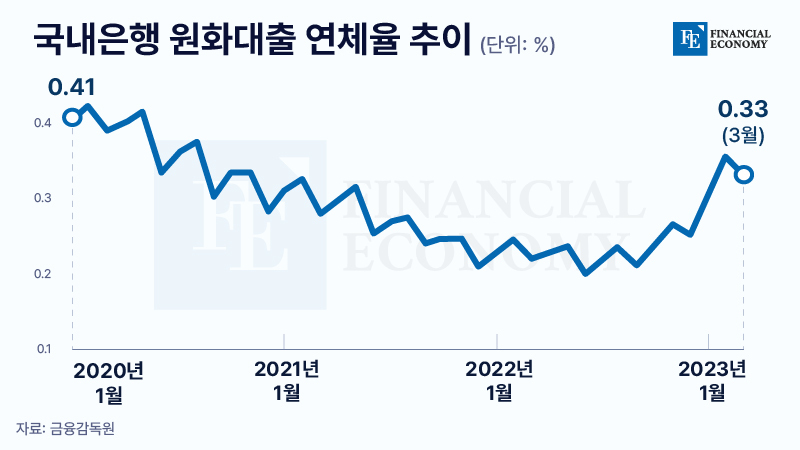

최근 국내 금융 생태계가 가계대출 증가와 연체율 상승으로 들썩이고 있다. 업계에서는 우려의 목소리가 커지고 있지만 금융당국 전문가들은 금융시스템 전반의 안정성을 위협할 수준은 아니라는 입장이다. 금융감독원은 25일 '가계대출 동향 및 건전성 점검회의'에서 업계 및 민간 전문가들이 잠재적 리스크 요인을 점검하고 이 같은 내용을 공유했다. 연체율의 추가 상승이 예상되나, 취약 차주 지원과 각 금융회사의 건전성 확보를 위한 방안이 마련되고 있다는 설명이다.

Read More

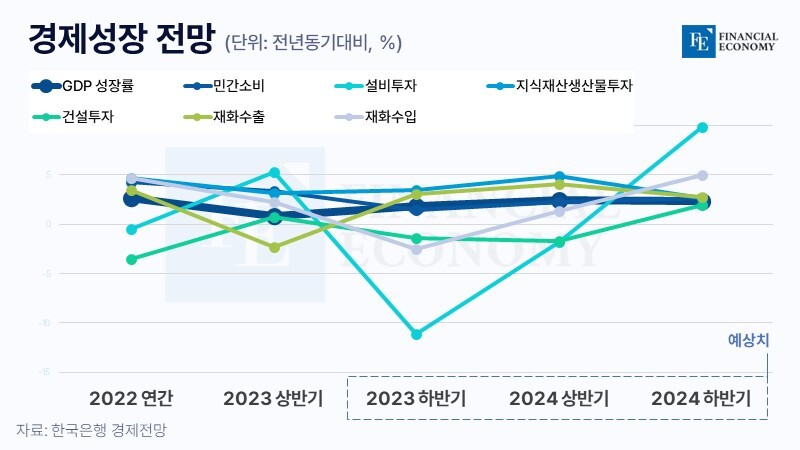

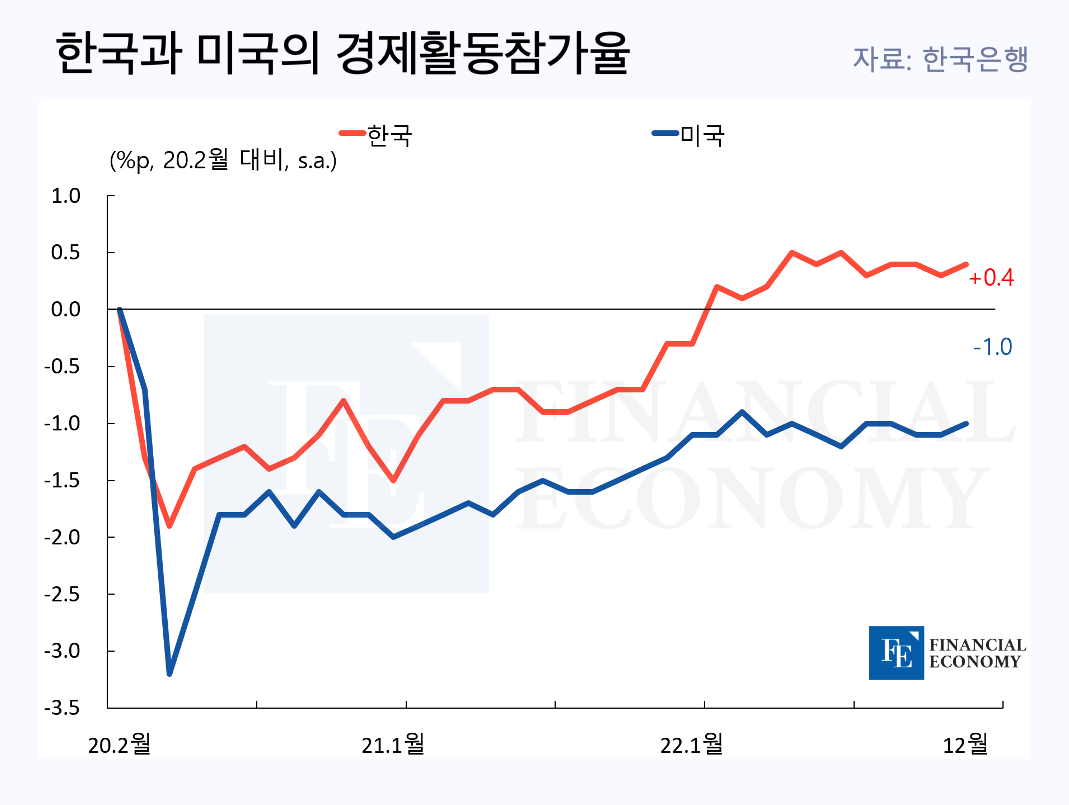

한국은행(BOK)은 최근 보고서에서 올해 경제 성장률 전망치를 또다시 조정했다. 이는 세 번째 조정으로 한국은행의 국내총생산(GDP) 성장률 전망치는 기존 예상치인 1.6%에서 0.2% 하향 조정된 1.4%로 더 낮아졌다. 이번 하향 조정은 심각한 국내외 불확실성, IT 부문의 부진, 인플레이션과 고용률 변동 등을 배경하에 이뤄졌다. 금리 및 인플레이션 미국과 점점 벌어지는 금리차에도 불구하고 한국은행의 기준금리는 올해 초 2월과 4월에 두 차례 인상된 이후 3.5%로 동결됐다. 이번 결정은 가뜩이나 어려운 경제와 금융 시스템에 금리 조정이 추가적인 부담을 줄 수 있다는 한국은행의 신중한 고려를 보여준다.

Read More

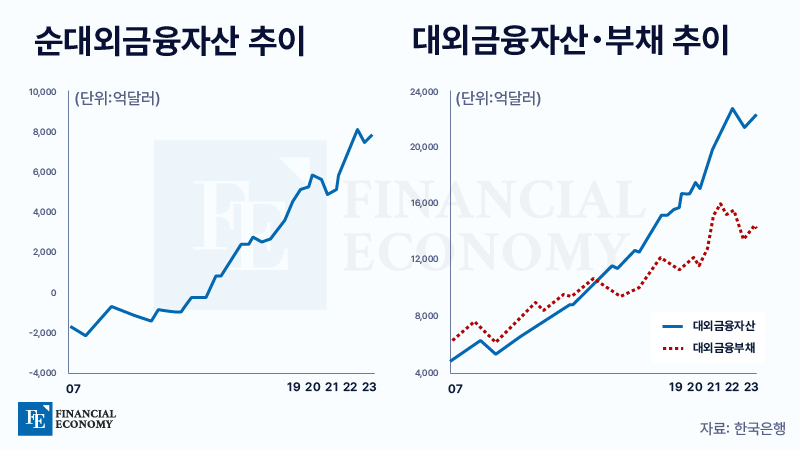

올해 1분기 말 우리나라 순대외금융자산(대외금융자산-대외금융부채)은 증가한 한편, 순대외채권(대외채권-대외채무)은 소폭 감소했다. 해당 수치를 두고 전문가들은 금리 인상이 막바지에 접어들었다는 예측하에 투자자들이 해외 투자를 적극적으로 유치하기 시작한 것으로 분석했다. 한편 증권투자는 자산・부채 부문에서 모두 감소 추이를 보이며, 전문가들은 이를 여전히 위축된 금융시장을 반영하는 것으로 해석했다.

Read More

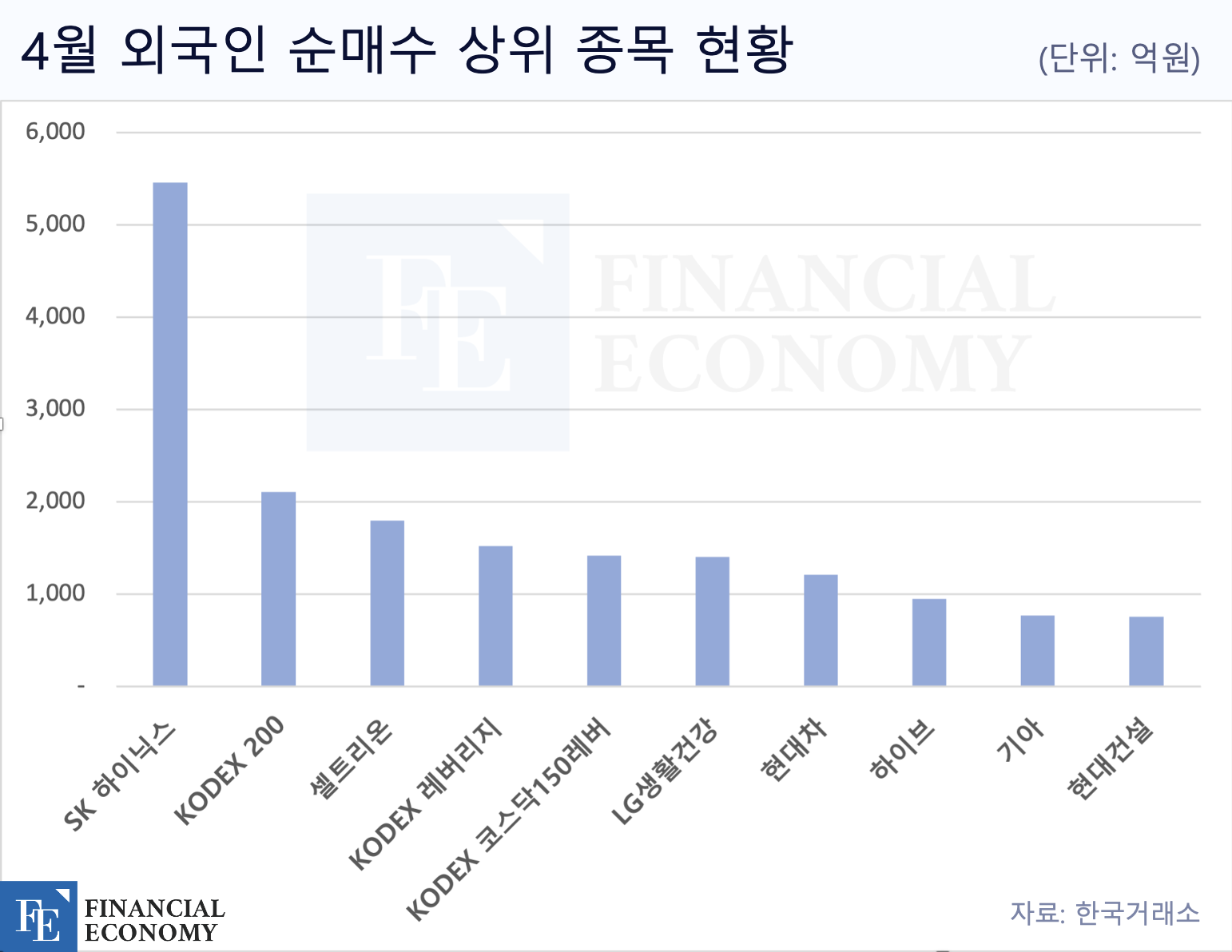

금융감독원(이하 금감원)이 주식 발행 규모는 전월 대비 감소한 반면, CP(기업어음)·회사채는 전월 대비 크게 증가하는 추이를 보였다고 밝혔다. 전문가들은 이같은 단기·중기채 발행 실적 증가의 원인을 ‘국내 기업들의 금리하락에 대한 기대’와 ‘투자자들의 단기채권 선호 현상’이 맞물린 결과로 분석한다. 주식 발행 규모는 줄고 회사채 발행 규모는 증가 지난 22일 금감원이 발표한 ’23.4월 중 기업의 직접금융 조달실적’에 따르면, 주식 발행 규모는 821억원(5건)으로 전월 대비 67.1% 감소했으며, 이 중 기업공개는 3건 및 447억원으로 전월 대비 75.8% 감소했다. 유상증자의 경우 2건 및 374억원으로 전월 대비 42% 감소하는 추이를 보였다.

Read More

사진=pexels 국내 금융권 관계자들이 실리콘밸리은행(Silicon Valley Bank·SVB)의 파산 이후 불거진 '시스템 리스크' 우려를 한숨 내려놓은 것으로 보인다. 2008년 전 세계를 집어삼킨 글로벌 금융 위기처럼 한국으로 부실의 충격이 전이될 가능성은 사실상 낮다는 것이다. 3일 한국은행은 지난 4월 5일부터 17일까지 진행한 ‘2023년 상반기 시스템 리스크 서베이’ 설문조사 결과를 발표했다. 금융전문가들은 우리나라 금융시스템의 주요 리스크(위험) 요인으로 가계의 높은 부채 수준 및 상환 부담 증가, 부동산 시장 침체를 손꼽았다.

Read MorePagination

- First page

- Previous page

- …

- 39

- 40

- 41