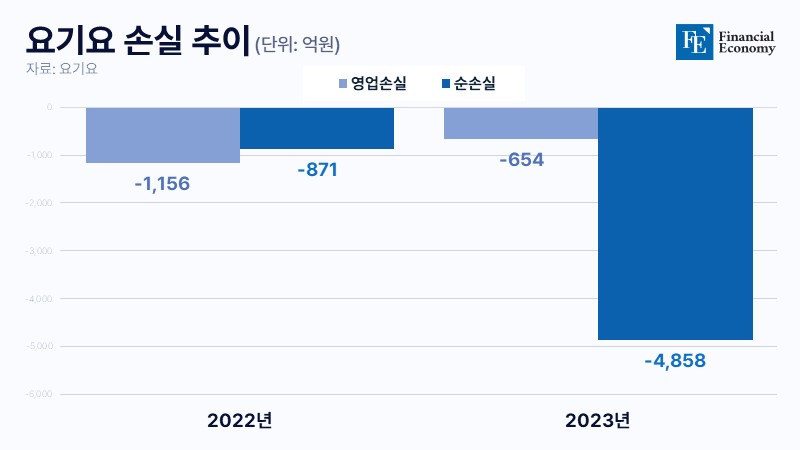

GS리테일, 요기요 적자에 손실 눈덩이3년간 지분법손실만 2,000억원 육박3위로 추락한 요기요, GS리테일 '배민' 맞손 위대한상상(요기요 운영사)이 부진을 거듭하면서 지분투자를 단행한 GS리테일의 손실도 덩달아 커지고 있다. GS리테일은 최근 3년 동안에만 요기요로부터 2,000억원에 달하는 누적 지분법 손실을 떠안았다. 굴지의 글로벌 사모펀드(PEF) 운용사들과 국내 대기업이 손잡고 수천억원을 투자했던 만큼 요기요의 하락세는 더욱 뼈아프다. 이에 일각에서는 GS리테일의 요기요 지분 투자가 자충수가 됐다는 평가가 나온다.

Read More

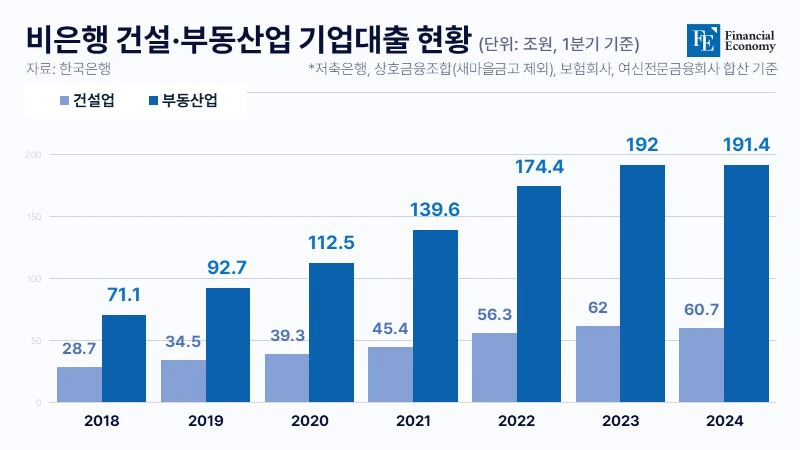

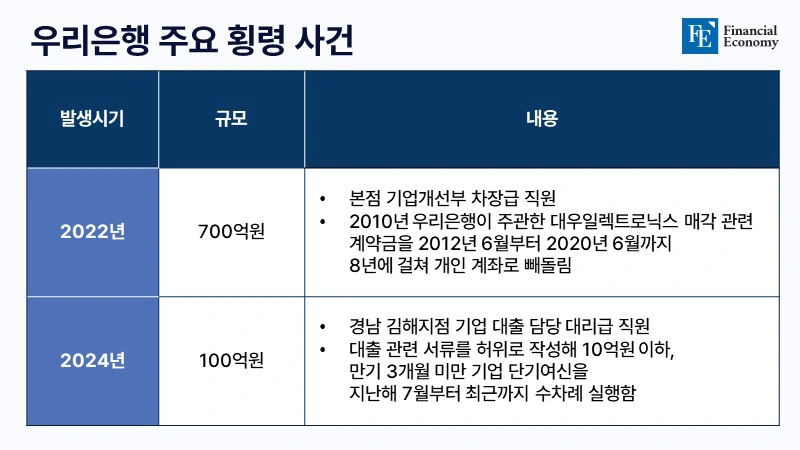

금융권 건설·부동산 대출 617조원, 비금융 연체율 역대 최고PF 제때 정리 못하고 위기 이어온 결과, PF 차주는 버티기만시간 갈수록 부실 심화, 적기 해소 않으면 사업성 더 악화할 수도 2022년부터 이어져 온 부동산 프로젝트파이낸싱(PF) 부실에 대해 사실상 구조조정 시기를 놓쳤다는 분석이 나왔다. 각종 지표가 역대 최악을 향해 달려가고 있음에도 경기가 회복될 것이란 기대만으로 버텨온 결과다. 전문가들은 PF 사업장이 옥석 가리기 과정에서 또 다른 위기에 노출될 수 있는 만큼 지금이라도 정상화를 위한 속도감 있는 대응이 필요하다고 입을 모은다.

Read More

하나·KB증권 운용 담당 임원 중징계KB증권은 대표까지 징계 대상에 포함CEO 징계에 예고된 후폭풍, 남은 제재도 속도 금융감독원이 일부 기관·기업에 약속한 수익률을 보전하기 위해 랩어카운트(랩), 특정금전신탁(신탁) 계좌에서 위법 행위를 저지른 증권사들에 일부 영업정지 등 중징계 처분을 내렸다. 해당 증권사들은 대형 법인고객을 확보하기 위해 이른바 ‘채권 돌려막기’로 손익을 다른 고객들에 수천억원씩 전가하는 위법적 영업 관행을 지속한 것으로 적발됐다. 랩·신탁 관련 첫 징계가 나온 만큼 타 증권사에 대한 제재심에도 속도가 붙을 것으로 전망되는 가운데 업계의 긴장감도 고조되고 있다.

Read More