은행권 금융사고에 강경 대응 시사한 금감원장, 지배구조법 개정안 시행 전 ‘몸풀기’

금융사고 재발 방지 요구한 금융당국, "필요시 강력 제재" 언급하기도

지배구조법 개정안 시행 초읽기, "금융사고에 'CEO 성역' 없어진다"

신뢰도 하락에 몸살 앓는 은행권·금융당국, 개정안으로 금융사고 뿌리 뽑나

은행권 금융사고가 잇달아 터진 데 대해 금융감독원장이 직접 비판의 목소리를 냈다. 엄정하게 본점까지 책임을 묻겠다며 강도 높은 제재를 시사하기도 했다. ‘규정이 허용하는 범위 내’라는 단서가 붙긴 했지만, 상황에 따라선 은행장을 포함한 경영진들에까지 책임을 묻겠단 강경한 의지를 내비친 것이다. ‘금융회사의 지배구조에 관한 법률(지배구조법)’ 시행령 개정안이 본격 시행되기 전 은행권에 선제적인 경고를 가한 것으로 풀이된다.

이복현 금감원장 “은행권 금융사고, 엄정한 책임 물을 것”

이복현 금융감독원장은 19일 서울 명동 은행연합회관에서 20개 국내은행 은행장들과 간담회를 개최한 직후 백브리핑 자리를 마련했다. 여기서 ‘최근 우리은행에서 터진 100억원대 횡령사고에 대해 어떤 입장이냐’는 질문이 나오자 이 원장은 “규정이 허용하는 범위 내 최대한 엄정하게 본점까지 책임을 물을 계획”이라고 밝혔다. 금융사고에 책임 소재를 분명히 할 것임을 시사한 것이다.

이 원장은 이어 “최근 임직원의 도덕 불감증과 허술한 내부통제 등을 질타하는 목소리가 높다”며 “이는 은행산업의 평판과 신뢰 저하뿐 아니라 영업 및 운영위험 손실 증가 등 재무건전성에도 영향을 끼쳐 은행의 존립 기반이 위협받을 수 있는 매우 심각한 사안”이라고 목소리를 높였다. 그러면서 “특히 최고경영자(CEO)는 임직원 누구라도 불완전판매나 금융사고 개연성을 감지했을 때 스스럼없이 문제를 제기할 수 있는 문화를 만들어야 한다”며 “영업목표 달성을 위해 내부통제나 위험 관리는 소홀해도 우대받는 성과보상 체계를 바꿔야 한다”고 역설했다. 금융사고의 재발 방지를 위해 근본적인 성과보상 체계를 바꾸고 리스크 관리에 더욱 힘쓸 것을 은행권에 요구한 것으로 해석된다.

지배구조법 시행령 개정안 의결, “앞으로는 CEO도 책임져야”

이처럼 이 원장이 은행권에 과감한 변화를 촉구하고 나선 건 시행령 개정 이후 혼란을 사전 차단하기 위함이다. 금융사고에 대한 책임 소재를 명확히 하기 전 선제적으로 경고의 말을 전함으로써 은행권의 경각심을 일깨웠단 것이다.

당초 이전까지만 해도 은행장 등 CEO들은 금융사고 리스크에서 자유로웠다. 현행 지배구조법에 포함된 ‘내부통제 기준 마련 의무’에 임원 별 구체적인 책무가 지정돼 있지 않은 탓이다. 이렇다 보니 CEO들은 직원의 대규모 횡령 사건이 발생해도 ‘하급자의 위법 행위를 알 수 없었다’고 진술하면 법적 리스크를 감당하지 않아도 됐다. 업계에서 “CEO를 중심으로 ‘무풍지대’가 형성돼 있다”는 비판이 쏟아진 이유다.

그러나 지난 11일을 기점으로 상황이 바뀌기 시작했다. 지배구조법 시행령 개정안이 국무회의에서 의결되면서다. 시행령 개정안을 통해 책무구조도가 도입되면 금융회사가 수십 가지 책무 예시를 참고해 임원 별 책무를 정한 뒤 금융 당국에 제출해야 하며, CEO에게도 책무구조도 작성 의무가 따른다. CEO의 경영책임을 강화한 것이다.

개정안엔 조직적이고 장기간에 걸쳐 반복적으로 문제가 발생할 경우 시스템적 실패에 대한 최종 책임을 CEO가 져야 한단 내용도 담겼다. 이와 관련해 금융위원회 관계자는 “앞으로는 CEO나 임원이 금융사고에 대해 ‘몰랐다’고 진술한다 해도 사건은 마무리되지 않는다”며 “사고 방지를 위해 자신이 어떤 노력을 기울였는지 구체적으로 소명해야만 면직·정직 등의 제재를 피할 수 있을 것”이라고 설명했다. 사실상 ‘금융판 중대재해처벌법’이 도입되는 셈이다.

빗발치는 금융사고에 은행권·금융당국 신뢰도 ‘뚝’

빗발치는 금융사고에 은행권을 넘어 금융당국의 신뢰마저 하락하고 있단 점도 이 원장이 질타의 목소리를 낸 배경으로 꼽힌다. 실제로 최근 은행권 내 금융사고 발생 빈도는 지나치게 잦았다. 당장 지난해 8월만 해도 BNK경남은행 부동산투자금융부장이 지난 15년간 부동산 프로젝트파이낸싱(PF) 대출 상환자금 562억원을 횡령·유용한 혐의가 적발된 바 있고, 2022년 4월엔 우리은행 직원이 700억원대 돈을 빼돌린 사실이 드러났다.

이외 KB국민은행 직원들은 업무상 알게 된 고객사들의 미공개 정보를 이용해 127억원 규모의 주식 매매 차익을 챙겼고, DGB대구은행의 경우 고객 몰래 문서를 꾸며 증권계좌 1,000여 개를 개설했단 의혹에 휩싸였다. 금융사고의 온상지라 불리는 새마을금고의 경우 최근 10년 넘게 130억원에 가까운 고객의 돈을 횡령한 직원 2명이 징역을 선고받기도 했다.

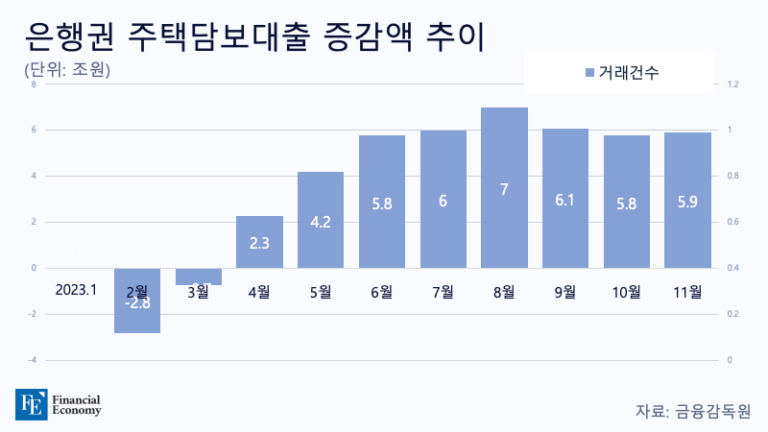

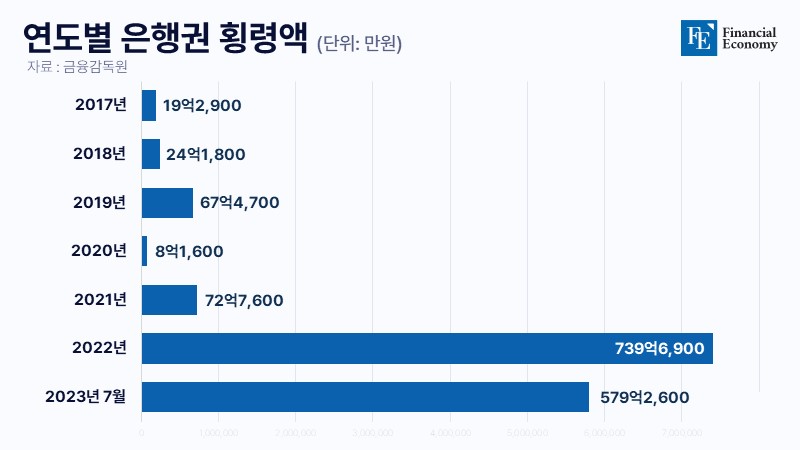

사후 대처도 제대로 이뤄지지 않았다. 김한규 더불어민주당 의원실이 금감원으로부터 제출받은 자료에 따르면, 2019년 1월~2023년 9월 시기 5대 은행(KB국민·신한·하나·우리·NH농협)에서 발생한 횡령 사건을 모두 63건에 달했으나 이 중 16건은 형사 고발조차 되지 않고 자체 징계 처분으로 끝났다. 솜방망이 내부 처벌로 사건을 은폐·축소하면서 내부통제를 무력화한 것이다. 이러는 사이 은행권 횡령액은 2017년 20억원에서 지난해 7월 기준 578억원으로 무려 28.9배 뛰었다. 지난해 통계에서 경남은행 횡령 액수가 일부만 포함된 데다 새마을금고 등 상호금융권 횡령액이 빠진 점을 고려하면 실질적인 증가 폭은 더 클 것으로 보인다.

이렇다 보니 은행권 전반에 대한 소비자 신뢰도도 급락했다. 인터넷 커뮤니티 등지에 ‘천하제일 횡령대회’라는 순위표가 하나의 밈(meme)처럼 공유될 정도다. 금융당국에 대한 신뢰도 역시 하락했다. 2022년 11월 내부통제 혁신안을 내놨음에도 거듭 금융사고가 발생하자 금융당국의 감독 역량에 의구심을 품는 이들이 생겨난 탓이다. 이에 대해 업계 관계자는 “은행권과 금융당국은 모두 단두대에 서 있는 상태”라며 “금융사고 문제가 지속적으로 이어질 경우 금융 불신이 걷잡을 수 없이 커질 수 있단 걸 이 원장도 알고 있기에 강경한 발언을 한 것”이라고 설명했다.