갈등 봉합 못한 ST리더스-새마을금고, M캐피탈 매각 발목 잡히나

M캐피탈 매각 수순인데, GP-LP 갈등은 '여전'

리베이트 혐의에 중심인물 구속, 연결고리 희미해진 ST리더스-새마을금고

거듭된 갈등에 GP 교체 추진한 새마을금고, 업계선 "새마을금고가 못난 아버지"

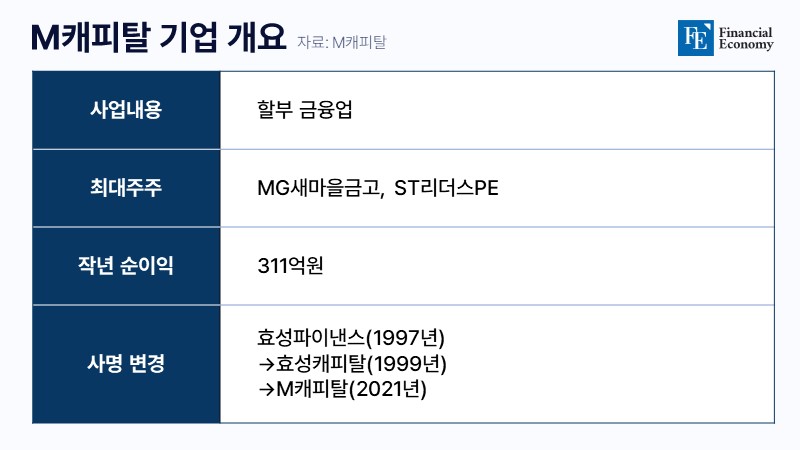

여신전문금융사 M캐피탈이 매각에 속도를 내기 시작했다. 앵커출자자(LP)인 새마을금고와 운용사(GP) ST리더스 간 갈등이 봉합되지 않은 상황에서 순탄한 거래가 이뤄질 수 있을지 업계의 관심이 쏠린다.

M캐피탈 매각 속도, “우량 원매자 찾아 조달 악재 타개할 것”

19일 투자은행(IB)업계에 따르면 M캐피탈 매각 주관사인 삼정KPMG는 이달 말 티저레터(투자안내서)를 국내외 잠재적투자자들에게 배포할 예정이다. 이어 내달 투자설명서(IM)를 배포하고 오는 8월 중 예비입찰에 들어간다. 매각 대상은 ST리더스PE의 특수목적회사(SPC)인 스마트리더스홀딩스가 보유한 지분 98%이며, 매각은 공개경쟁입찰 방식으로 진행된다. 이번 거래 규모는 지난해 말 기준 순자산가차(자본총계)의 주가순자산비율(PBR) 1배에 형성될 것으로 전망된다. 이에 따라 새마을금고의 우선매수권이 행사될 가능성은 없다. 우선매수권 행사 가격은 M캐피탈의 PBR 1배보다 높은 수준으로 설정된 것으로 전해졌다.

ST리더스 측은 신속하게 매각 절차를 밟아야 한단 입장이다. M캐피탈에 신용 리스크가 불거진 만큼 우량 원매자를 찾아 조달 악재를 타개해야 한단 주장이다. 앞서 M캐피탈은 국내 신용평가3사(한국신용평가·한국기업평가·나이스신용평가)로부터 아웃룩(전망) 하향 조정을 받은 바 있다.

매도자 측도 빠르게 거래를 해야 한단 입장이다. 신속히 매각해야 LP도 수익을 얻을 수 있단 시선에서다. M캐피탈이 2019년 대비 급격한 성장을 보인 만큼 지금이 기업가치를 높게 평가받을 수 있는 적기란 판단도 있었던 것으로 보인다. 실제 M캐피탈은 지난해 말 기준 영업이익과 순이익이 각각 719억원, 620억원으로 성장했한 바 있다. ST리더스 인수 직전인 2019년 당시의 영업이익(350억원)과 순이익(276억원)에 비해 크게 늘어난 규모다. 외형도 크게 확대됐다. M캐피탈은 총자산이 1분기 연결기준 3조5,000억원에 달해 자산기준 국내 10위권 캐피털사로 평가된다. 2019년 자산총계(2조3,584억원) 대비 47.64% 늘어난 셈이다. 같은 기간 자본총계도 4,168억원에서 6,108억원으로 46.3% 증가했다.

여전히 ‘엇박자’ 내는 새마을금고-ST리더스

문제는 새마을금고와 ST리더스 간 갈등이 봉합되지 않은 채란 점이다. 앞서 새마을금고의 투자 담당 팀장은 ST리더스로부터 리베이트를 제공받은 혐의로 구속됐다. 해당 팀장은 지난해 11월 1심에서 관련 혐의로 징역 5년을 선고받았고, 최원석 ST리더스 대표 역시 1년 6개월의 징역을 선고받았다. 기업 간에 교각을 형성하던 중심인물이 사라지면서 ST리더스와 새마을금고 사이의 연결고리가 희미해진 셈이다.

이후 ST리더스와 새마을금고는 거듭 엇박자를 내고 있다. ST리더스가 새마을금고의 자금 지원을 거부한 게 대표적이다. 앞서 새마을금고는 운용사GP 교체를 조건으로 자금을 지원하겠다고 했으나, ST리더스는 이를 거부하고 ‘외세’인 메리츠증권을 끌어들였다. GP 교체를 전제로 하는 자금 지원은 받아들일 수 없다는 이유에서다. ST리더스 관계자는 “GP 교체를 전제로 하는 차입은 업무상 배임”이라며 “이를 이사회 안건으로 올릴 순 없다”고 강조했다.

이에 새마을금고는 LP 전원의 동의를 받아 ST리더스의 GP 자격을 박탈하는 방안을 추진했지만, VIP자산운용, 농협캐피탈, 코리안리 등 일부 LP가 반대하면서 최종 무산됐다. 금융권 관계자는 “선순위 LP는 대략 3,500억원에서 4,000억원 사이에만 M캐피탈을 팔면 손해를 보지 않는다”며 “새마을금고는 모든 비용을 감안하면 최소 5,500억원 이상에 M캐피탈을 매각해야 한다”고 언급했다. 그러면서 “선순위 LP 입장에선 투자 당시 새마을금고가 보장하는 수익률 8%짜리 투자 건으로 받아들였을 텐데, 새마을금고가 우선매수권도 행사하지 않고 GP 교체를 추진하니 이에 반대하는 것”이라고 설명했다. ST리더스와 새마을금고가 M캐피탈에 투자하며 조성한 펀드는 약 2,500억원의 인수금융과 1,000억원의 선순위 출자자, 1,500억원의 후순위를 새마을금고가 자금을 댄 구조다.

갈등은 현재진행형, 일각선 새마을금고 책임론도

ST리더스와 새마을금고 간 갈등은 여전히 현재진행형이다. 지난해 11월 발족한 행정안전부의 새마을금고 혁신지원단이 GP 교체를 권고하면서 일종의 명분이 생겼기 때문이다. 특히 최근엔 ST리더스의 GP 자격 박탈을 반대한 선순위 출자자들 사이에서도 분위기 변화가 감지되고 있다. 메리츠증권으로부터 자금을 조달하면서 조건이 더 나빠진 탓이다. ST리더스는 메리츠증권에 손을 벌리기 위해 보유 중인 사모펀드와 신기술투자조합 등 출자금, 사채, 인수금융, 신탁 2종 수익권 등 약 7,695억원에 달하는 투자 자산을 담보로 제공했다. 사실상 M캐피탈의 핵심 자산을 메리츠증권에 넘긴 것이다. ST리더스에 대한 불신이 싹트기 시작한 배경이다.

다만 이에 대해선 새마을금고의 책임을 지적하는 LP들도 적지 않다. 새마을금고가 유동성 지원을 빌미로 ST리더스의 교체를 추진하는 등 반목을 일삼은 탓에 M캐피탈의 정상적인 자금 조달마저 막혔단 것이다. 이에 대해 채권시장 관계자는 “M캐피탈은 지난해 새마을금고 뱅크런 때도 시장 조달에 문제를 겪었다”며 “은행에 버금가는 규모의 새마을금고가 든든한 뒷배는커녕 M캐피탈의 자금 조달을 어렵게 하는 일이 반복되고 있다”고 지적했다. 그러면서 “채권시장에선 M캐피탈을 두고 못난 아버지(새마을금고)를 둬 고생하는 곳으로 농담을 섞어 부르곤 한다”고 덧붙였다.