부실채권 증가에 치솟는 연체율까지, 첩첩산중 저축은행

저축은행업계, PF 리스크에 연체율·부실채권↑

‘적자 늪’에 빠진 저축은행 연일 악화일로

업계 "M&A 규제 완화로 퇴로 열어달라"

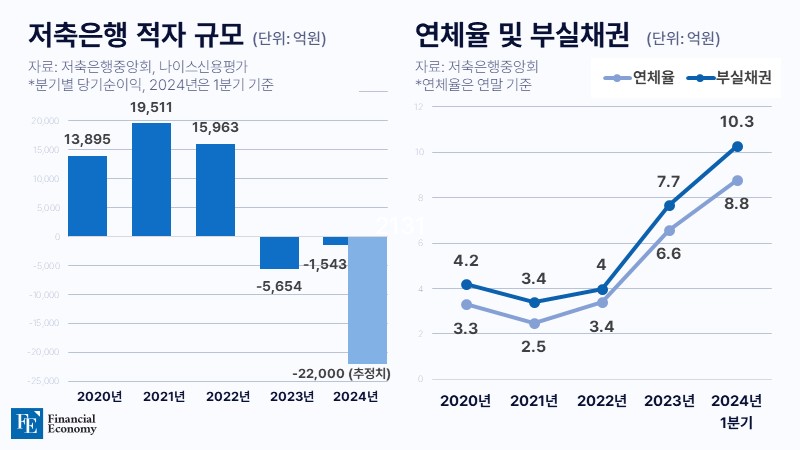

국내 79개 저축은행이 대출을 내주고 돌려받기 어렵다고 판단한 부실채권(고정이하여신)이 10조원을 넘어선 것으로 나타났다. 저축은행 전체 연체율은 10여 년 만에 처음으로 9%에 육박했다. 고금리 장기화와 이에 따른 부동산 프로젝트 파이낸싱(PF) 대출 부실의 직격탄을 맞은 영향이다. 이런 가운데 올해 저축은행 적자 규모가 2조원을 넘어설 것이라는 우려마저 나온다.

저축은행 부실채권 10조원 이상, 연체율 8.8%

29일 저축은행중앙회에 따르면 올해 1분기 전체 저축은행의 고정이하여신 비율은 10.32%로 집계됐다. 고정이하여신은 석 달 이상 연체돼 떼일 가능성이 높은 채권을 의미한다. 저축은행 전체 여신이 101조3,000억원인 것을 감안하면 부실채권 규모만 10조4,500억원이다.

연체율은 8.8%에 달했다. 지난해 말(6.55%) 대비 2.25%포인트 올른 것으로, 과거 저축은행 사태의 여진이 남아 있던 2015년 말(9.2%)에 근접한 수치다. 부동산 PF 대출 등 기업대출 연체율이 작년 말(7.48%)부터 석 달 사이 3.52%포인트 치솟아 11%를 기록한 영향으로 풀이된다.

저축은행 사태 이후 ‘최대 위기’

지난해 ‘적자 늪’에 빠진 저축은행은 연일 악화일로를 걷고 있다. 저축은행중앙회에 따르면 국내 79개 저축은행은 올해 1분기 1,543억원 당기순손실을 기록하면서 다섯 분기 연속 적자를 냈다. 저축은행이 1년 넘게 분기 기준 연속 적자를 이어간 건 2011년 저축은행 사태 이후 처음이다. 전년 동기(-527억원)와 비교하면 적자 규모는 3배 가까이 커졌다.

저축은행의 올해 1분기 손실 규모가 커진 것은 대출 축소에 따라 이자수익이 감소(-2,336억원)했기 때문이다. 저축은행은 건전성을 개선하기 위해 올해 들어 보수적으로 여신을 취급했다. 또 부실채권을 매각·상각(자산 제외)하며 리스크를 관리해 왔다. 그 결과 저축은행 총여신은 지난해 말(104조원) 대비 2.6%(2조7,000억원) 줄어든 101조3,000억원을 기록했다. 지난해 1월 이후 14개월 연속 감소세다.

부동산 PF 대출 부실 등에 선제적으로 대응하기 위해 대손충당금을 추가 적립한 것도 적자 폭을 키웠다. 저축은행 업권이 추가로 쌓은 대손충당금만 1,326억원에 달한다. 대손충당금 적립률은 112.99%로 법정 기준(100%) 대비 12.99%포인트 초과했다.

이렇다 보니 신용등급마저 줄줄이 강등되고 있다. 한국기업평가는 지난 27일 국내 저축은행 2위인 OK저축은행의 신용등급을 BBB+(부정적)에서 BBB(안정적)로 한 단계 내렸다. 나이스신용평가는 자산 규모 6위인 페퍼저축은행의 신용등급을 하향 조정했다. 이 밖에 애큐온·바로·다올·대신·KB·JT친애저축은행 등의 신용등급 전망도 한 단계씩 강등됐다.

M&A 규제 완화해야

이에 업계에서는 당국이 수도권 은행에 대한 인수합병(M&A) 규제 완화를 통해 경영 환경이 악화된 저축은행의 퇴로를 열어줘야 한다는 목소리가 나오고 있다. 지난해 은행권 제도개선 TF 후속조치로 비수도권 저축은행의 경우 영업구역 제한 없이 4개사까지 인수가 가능해졌는데, 수도권 저축은행에 대해서도 인수·합병 규제를 완화해 달라는 것이다.

현재 상상인·상상인플러스, 애큐온, 한화저축은행 등이 매물로 거론되는 가운데 비은행 포트폴리오를 강화하려는 금융지주가 이들을 사들이면 저축은행권 구조조정이 촉진될 수 있다. 한금융권 관계자는 “부동산 PF 사업장 옥석 가리기와 함께 저축은행권에서는 인수합병을 통한 엑시트 수요가 높아질 수 있다”며 “현재 나온 매물들을 볼 때 수도권 저축은행에 대한 규제를 풀어줘야 업권 간 구조조정이 빨라질 것”이라고 촉구했다.