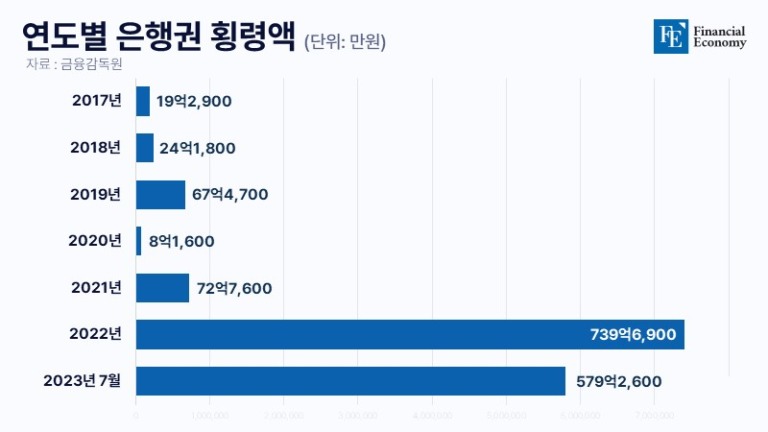

경남은행, ‘3,000억원 횡령 사건’ 타격에 임직원 성과급 환수 결정

경남은행, 횡령 손실액 재무제표 반영과정서 이익 감소은행 측 “부당이득 반환의무에 따른 환수 불가피” 입장매년 발생하는 금융권 횡령사고, 환수율은 고작 9.4% 수천억대의 횡령 사고가 발생한 BNK경남은행이 임직원 성과급을 환수하기로 했다. 횡령액이 제무재표에 반영되면서 당기순이익이 줄어든 만큼 순이익에 비례해 지급한 성과급도 반환해야 한다는 이유에서다. 경남은행, 횡령 사고 ‘성과급 환수’로 수습 4일 금융권에 따르면 경남은행은 지난 1일 이사회를…