[딥파이낸셜] 사모펀드 인수에 뛰어드는 전략적 투자자들

전략적 투자자들, 사모펀드 투자 규모 확대

사모펀드들도 높은 프리미엄 주는 전략적 투자자 원해

시장 과열 따라 사모펀드 간 양극화도 심화

더 이코노미(The Economy) 및 산하 전문지들의 [Deep] 섹션은 해외 유수의 금융/기술/정책 전문지들에서 전하는 업계 전문가들의 의견을 담았습니다. 본사인 글로벌AI협회(GIAI)에서 번역본에 대해 콘텐츠 제휴가 진행 중입니다.

최근 전략적 투자자(SI)들이 프리미엄을 앞세워 재무적 투자자(FI)로 대표되는 사모펀드(PE)에 대한 투자를 늘리고 있다. 사모펀드들로서는 선택의 폭이 넓어졌지만, 투자자들 사이의 인수 경쟁은 더욱 격화되는 모양새다.

SI들, 사모펀드 인수 급증

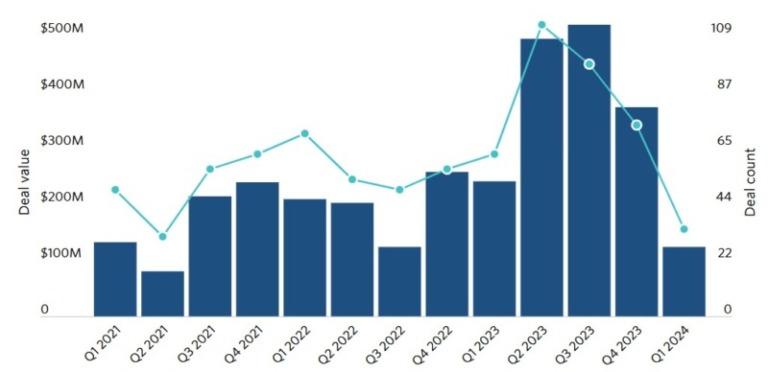

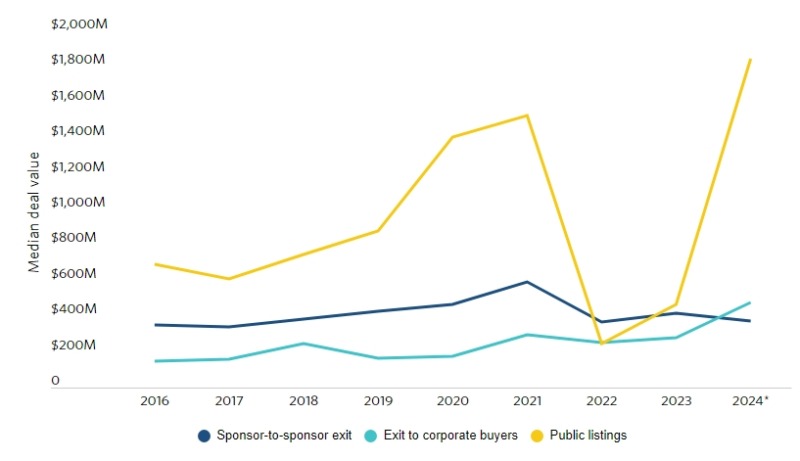

글로벌 투자 전문 연구기관 피치북(PitchBook)의 미국 사모펀드 분석 자료에 따르면 올 상반기 SI들이 인수한 사모펀드 자산 가치 중간값은 전년 동기 2억8,100만 달러(약 3,820억원)에서 70.8% 상승한 4억8,000만 달러(약 6,530억원)로 집계됐다. 이에 비해 스폰서 간 엑시트(투자금회수) 중간값은 작년 상반기 4억2,000만 달러(약 5,720억원)에서 올 상반기 3억7,500만 달러(약 5,100억원)로 떨어졌다.

당초 현금과 주식, 저금리 대출 등을 통한 다양한 운용 자금 융통에 있어 자본 비용이 낮은 기업 매수자(Corporate Buyer)들은 대규모 투자 실행에 유리한 조건을 갖췄다. 또 인수합병(M&A)을 통해 비용과 매출 측면에서의 시너지도 기대할 수 있는 만큼 최적의 인수 대상이 나타나면 높은 가격도 제시할 수 있다.

최근 미국 회계법인 BDO USA가 사모펀드 매니저들과 산하 회사 CFO(최고재무책임자)들을 대상으로 실시한 설문에 따르면 주식 IPO(기업공개)나 동종 업체 인수보다는 높은 프리미엄을 제시하는 SI에 매각을 희망하는 사모펀드들이 증가하는 것으로 나타났다. 시카고에 본사를 둔 BDO USA는 중견기업을 고객으로 하는 펀드매니저들에게 컨설팅 서비스를 제공하는 회사다.

설문 결과를 살펴보면 응답자의 57%가 향후 1년 내 SI에게 자산 매각을 희망하고 있다고 밝혔는데 이는 전년 동기 대비 24% 늘어난 수치다. 다만 주식 상장을 통한 자산 매각을 고려한다는 응답자는 9%에 그쳐 작년 같은 기간 29% 대비 크게 하락했다. 스폰서를 통한 인수 희망 응답자도 지난해보다 감소한 것으로 나타났다.

이와 관련해 한 중견기업 대상 사금융업체 관계자는 “재고 자산 축적과 고금리로 압박을 받는 일부 사모펀드들은 인수 가격에 민감해 희망가가 제시될 때까지 기다리려는 반면, 자금난을 겪는 일부 업체들은 당장이라도 자산 매각을 통한 신규 운용 자금 조달을 원한다”고 설명했다.

SI 시장 주도에 따른 사모펀드 대응 관심

이런 가운데 유동성이 풍부한 기업 매수자들도 사모펀드 M&A 시장에 몰리면서 경쟁이 심화되고 있다. BDO USA 설문에 따르면 응답자의 69%가 SI들이 향후 6개월간 사모펀드 M&A 시장을 주도할 것이라고 답했다. 이는 사모펀드, 개인 투자자문, 국부펀드(sovereign wealth fund), 기업인수목적회사(SPAC, Special Purpose Acquisition Company) 등을 모두 제친 결과다.

이에 따라 사모펀드들은 투자 대상을 찾은 이후에도 인수 가능성을 더욱 신중하게 판단하고 전략적인 움직임을 보일 것으로 전망된다. 기업 매수자들과의 인수 경쟁이 과열될 것으로 예상되면 아예 입찰에 참여하지 않는 선택지도 고려할 수 있다는 얘기다.

BDO USA의 관리책임자이자 사모펀드 분야 리더인 패트릭 도너휴(Patrick Donoghue)는 “인수전에 뛰어든 사모펀드는 나름의 기준을 갖고 모든 전략과 가능성을 꼼꼼히 따져볼 것”이라고 말했다. 투자 대상 기업 경영진의 역량은 물론 비전과 실행력까지 모두 만족돼야 하지만, 그렇다 해도 높은 가격에만 관심을 보일 경우 과감히 인수를 포기할 수도 있다는 것이다.

사모펀드 시장도 부익부 빈익빈 심화

다만 그럼에도 최적의 투자 대상이라고 판단하면 높은 프리미엄을 주고서라도 인수를 성사시키려는 사모펀드들도 여전히 존재한다. 블룸버그에 따르면 작년 12월 영국계 사모펀드 운용사 CVC캐피탈파트너스는 건설 산업용 소프트웨어업체인 소겔링크(Sogelink)에 투자하면서 회사 가치를 EBITDA(상각전영업이익)에 해당하는 5,000만 유로(약 750억원)의 20배인 10억 유로(약 1조5,000억원)로 산정한 것으로 알려졌다.

이에 대해 금융 서비스회사 레이먼드제임스(Raymond James)에서 유럽 투자 업무를 관장하는 앨런 버티(Allan Bertie) 책임자는 “사모펀드들은 최고 투자 대상으로 판단하면 프리미엄을 더 주고라도 기회를 잡으려 한다”고 분석했다. 그러면서 때로는 SI들의 가치 산정 기준을 넘어서는 가격으로 투자해 향후 투자 매력도를 반감시키는 경우도 생긴다고 설명했다.

버티 책임자에 따르면 현재 업계 최고로 꼽혀 다수 투자자의 주목을 받는 사모펀드 자산의 경우 2021~2022년 수준에 육박하거나 이를 넘어서는 가치를 인정받는 것으로 알려졌다. 반대로 운영난이나 자금난으로 투자 매력도가 떨어지는 사모펀드는 2021~2022년보다 15~20% 낮은 가치에 거래되고 있다. SI들의 공격적 인수로 달궈진 사모펀드 시장에서도 부익부 빈익빈은 피해 갈 수 없는 현실로 보인다.

영어 원문 기사는 Strategic buyers pay up for PE assets | Pitchbook에 게재돼 있습니다.