‘두산밥캣·로보틱스 합병 제동’ 금감원, 증권신고서 정정 요구

두산의 사업 지배구조 개편안, 지배주주와 일반주주 간 이해 엇갈려

매출 10조 '알짜 기업' 두산밥캣을 매출 500억 로보틱스에 넘기기로

양사 주식 교환 방식으로 두산밥캣 1주당 로보틱스 0.63주 비율 논란

금융감독원이 두산로보틱스가 두산밥캣과의 인수합병과 관련해 제출한 증권신고서에 대해 중요사항이 제대로 기재되지 않았다며 정정을 요구하면서 두산그룹의 사업 지배구조 개편에 제동이 걸렸다. 두산로보틱스가 ‘알짜 기업’ 두산밥캣을 인수하는 과정에서 양사의 주식의 합병 비율을 두고 소액주주의 반발이 이어지자 금융 당국이 조치에 나선 것으로 보인다.

두산 사업구조 개편에 일반·지배주주 이해 상충

24일 전자공시시스템에 따르면 금감원은 두산로보틱스가 지난 15일 제출한 ‘주식의 포괄적 교환·이전 증권신고서’에 대해 정정신고서 제출을 요구했다. 금감원은 ‘정정신고서 제출 요구서를 통해 “두산로보틱스가 제출한 증권신고서가 중요사항에 관해 거짓의 기재 또는 표시가 있거나 중요사항이 기재 또는 표시되지 아니한 경우, 이로 인해 투자자의 합리적인 투자 판단을 저해하거나 투자자에게 중대한 오해를 일으킬 수 있는 경우에 해당한다”고 지적했다.

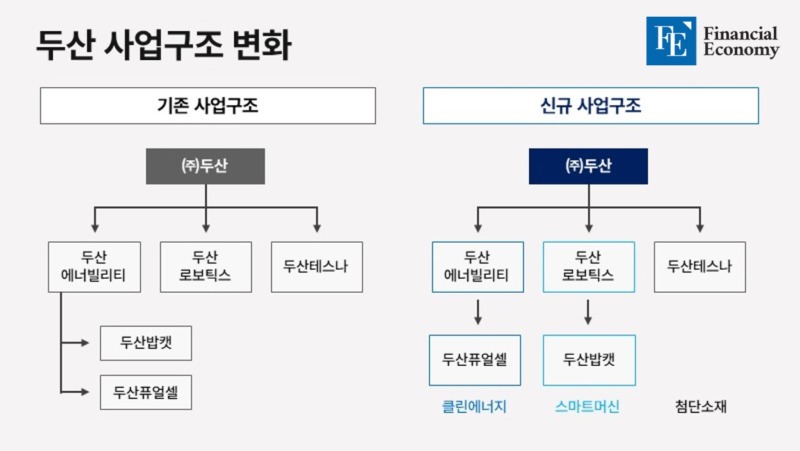

앞서 지난 11일 두산그룹은 두산에너빌리티에서 두산밥캣을 인적 분할한 뒤 두산로보틱스의 완전 자회사로 편입하는 사업 지배구조 재편 계획을 공개했다. 밥캣과 로보틱스의 주식을 교환한 뒤 밥캣을 상장 폐지하는 방식으로 밥캣의 주주는 두산에 주식을 반납하고 로보틱스의 주식을 받아 가야 한다. 합병이 성사되면 연 매출 10조원, 영업이익 1조3,000억원을 넘어서는 ‘알짜 회사’ 밥캣이 매출 530억원에 불과한 로보틱스의 자회사로 편입된다.

문제는 이 과정에서 일반주주와 지배주주 간의 이해관계가 엇갈렸다는 점이다. 두산은 돈 한 푼 들이지 않고 밥캣에 대한 지배력을 13.8%에서 42%까지 높이게 되지만 두산에너빌리티의 소액 주주는 피해를 볼 수밖에 없는 구조기 때문이다. 양사의 주식 교환 비율은 밥캣 1주당 로보틱스 0.63주로 흑자 계열사인 밥캣의 1주로 로보틱스 1주를 채 받지 못한다. 이로 인한 두산에너빌리티 소액 주주의 손해액은 100주당 27만1,000원으로 추산된다.

기업공개 아닌 합병과 관련한 정정 요구는 이례적

자본시장법에 따르면 증권신고서의 형식을 제대로 갖추지 않은 경우, 중요 사항에 관해 거짓으로 기재하거나 누락한 경우 등에 대해 금감원은 회사에 정정을 요구할 수 있다. 그러나 신규 사장이 아닌 합병·주식의 포괄적 교환 사안에 대해 정정 요청을 하는 사례가 흔하지는 않다. 상장은 국내 시장에 알려지지 않은 기업이 진행하는 사안이지만, 합병·주식의 포괄적 교환은 이미 한국거래소에 상장돼 투자자가 아는 기업에 대해 이뤄지는 일이기 때문이다.

실제로 지난 2022년 금감원이 발표한 보고서 ‘최근 5년간 증권신고서 정정 요구 현황 및 시사점’에 따르면 2017~2021년 금감원에 제출된 증권신고서 2,680건 중 정정신고서 제출을 요구받은 사례의 비중은 6.7%로, 이를 사안별로 구분해 보면 합병과 관련한 경우는 192건에 불과하다. 반면 채권은 1,492건, 주식은 기업공개(IPO) 562건을 포함한 992건으로 집계됐다. 이 중 IPO의 경우 적자 기업의 특례상장 증가와 개인 투자자 유입 급증 등에 따라 투자자 보호를 위한 정정 요구가 2020년부터 증가했다.

정정 요구 사유를 살펴보면 기업이 투자 판단에 필요한 정보를 충분히 제공해 투자자를 보호하기 위한 조치로 정정 요구가 이뤄진 것으로 나타났다. 금감원에 따르면 대상 기업이 여럿이고 거래 절차와 내용이 상대적으로 복잡한 합병, 분할, 주식의 포괄적 교환·이전 증권신고서에 대한 정정 요구 비율이 36.2%로 가장 높았다. 특히 주식과 채권의 경우 신규사업 진행 등 사업 위험이나 지배구조, 계열사를 포함한 리스크 요인 등 같은 투자 위험과 관련된 사항에 대한 보완이 72.2%로 대부분을 차지했다.

두산 “합병 취지와 맥락, 시너지 등에 대해 설명할 것”

이렇게 금감원의 정정 요구가 투자자 보호에 초점을 두는 만큼 업계에서는 다소 이례적인 금융 당국의 조치를 지배주주와 일반주주 간 이해가 엇갈린 두산밥캣·로보틱스 간 합병과 관련해 추가 설명이 필요하다는 취지로 해석한다. 금감원 관계자는 “정정 신고를 요청한 것은 합병에 관한 증권신고서에 투자자가 알아야 할 위험 요인을 제대로 기재하지 않았기 때문”이라며 “두산 구조 개편의 목적, 의사결정 내용, 수익성·재무안정성 등 투자 판단에 필요한 정보가 증권신고서에 충실히 공시되도록 정정 요구했다”고 설명했다.

금감원이 두산 측에 보낸 정정신고서 제출 요구서에는 그간 논란이 돼 온 합병 비율에 관한 직접적인 지적은 담지 않은 것으로 파악된다. 법적으로도 두산은 이미 정한 합병 비율을 임의로 조정할 수 없다. 자본시장법상 상장기업 합병의 경우 최근 1개월, 1주일 평균 종가와 최근일 종가를 평균값을 토대로 양측 교환 비율을 정하도록 하기 때문이다. 이에 근거한 값이 두산로보틱스 8만114원, 두산밥캣 5만612원이었고 이를 반영해 양 사 합병 비율 1대 0.63이 산정됐다. 그러나 이는 소액 주주의 반발을 넘어 시민단체, 정치권의 비난으로 이어졌다.

두산 측은 지배구조 재편의 취지와 맥락이 투자자에게 제대로 설명되지 않아 합병 비율 등을 둘러싼 논란이 야기된 것으로 보고 정정신고서에 합병을 통한 시너지에 대해 상세한 설명을 담을 예정이다. 기관투자자들과의 소통 자체는 있었지만, 어느 정도의 합병 시너지가 어느 시점에 나올지에 대한 설명은 없었다는 것이다. 추후 두산이 정정신고서를 금감원에 제출하면 공은 다시 시장으로 넘어가 양 사 합병 시너지 등 관련 소통에 대한 시장 평가를 받게 될 것으로 보인다.