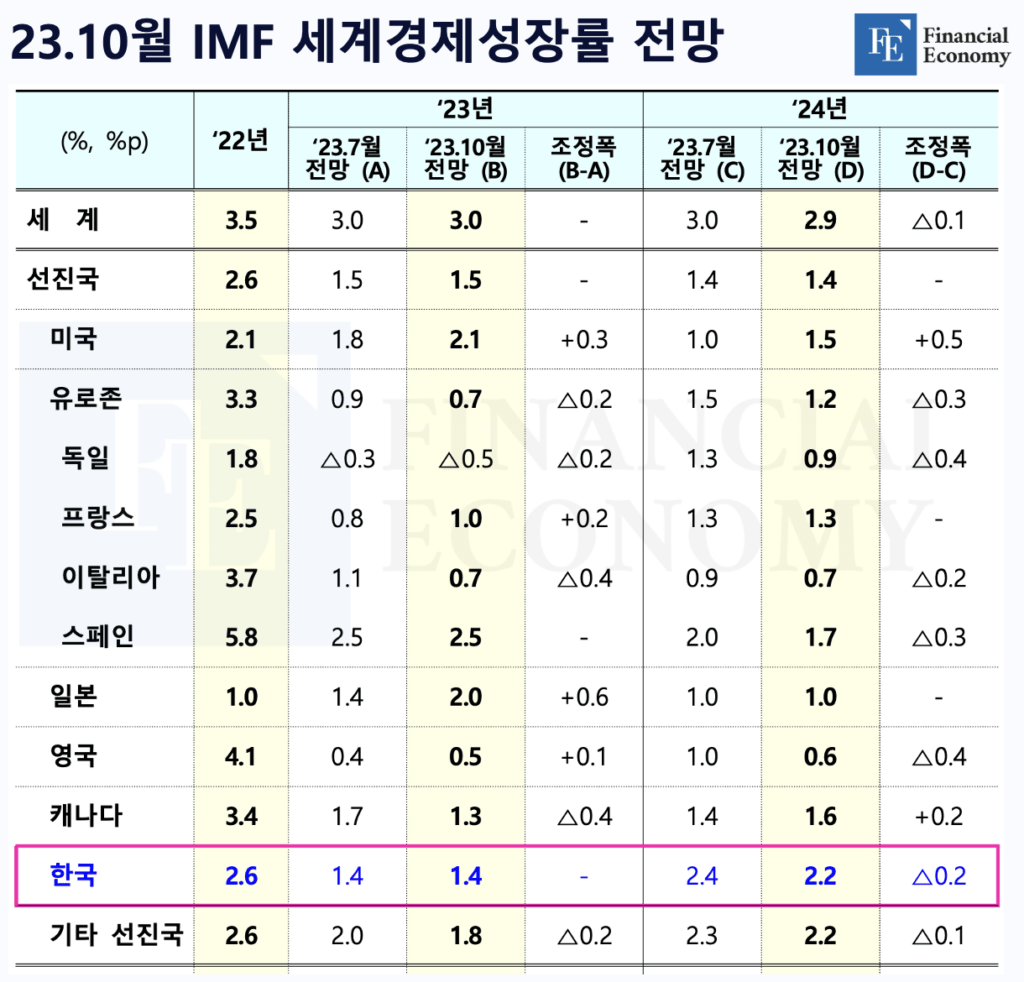

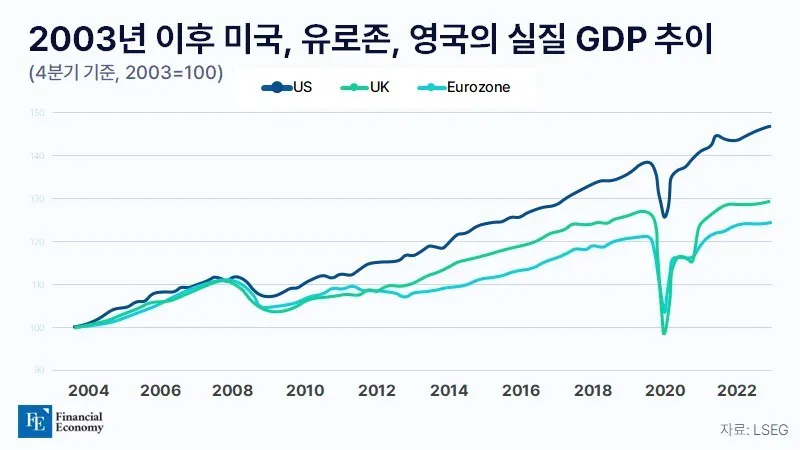

FT "팬데믹과 러-우 전쟁에 따른 부정적 영향, 미국보다 유럽에 더 큰 타격" ‘IMF, EU 집행위’ 등 주요 경제기관도 향후 유로존 경제 성장 제한적일 것 전망 팬데믹 이후 독일과 영국의 경제 상황, 여타 G7 국가들보다도 취약 미국 경제가 인공지능(AI) 등 첨단산업을 바탕으로 유럽 경제보다 더 높은 경제 성장률을 달성할 거란 외신들의 보도가 잇따르고 있다. 그간 두 지역의 경제 성장 차이는 단기적으론 러시아의 우크라이나 침공이나 팬데믹이 부정적인 영향을 미쳤으며, 구조적으론 두 경제의 산업 구성 차이에서 비롯된 것으로 분석됐다.

Read More

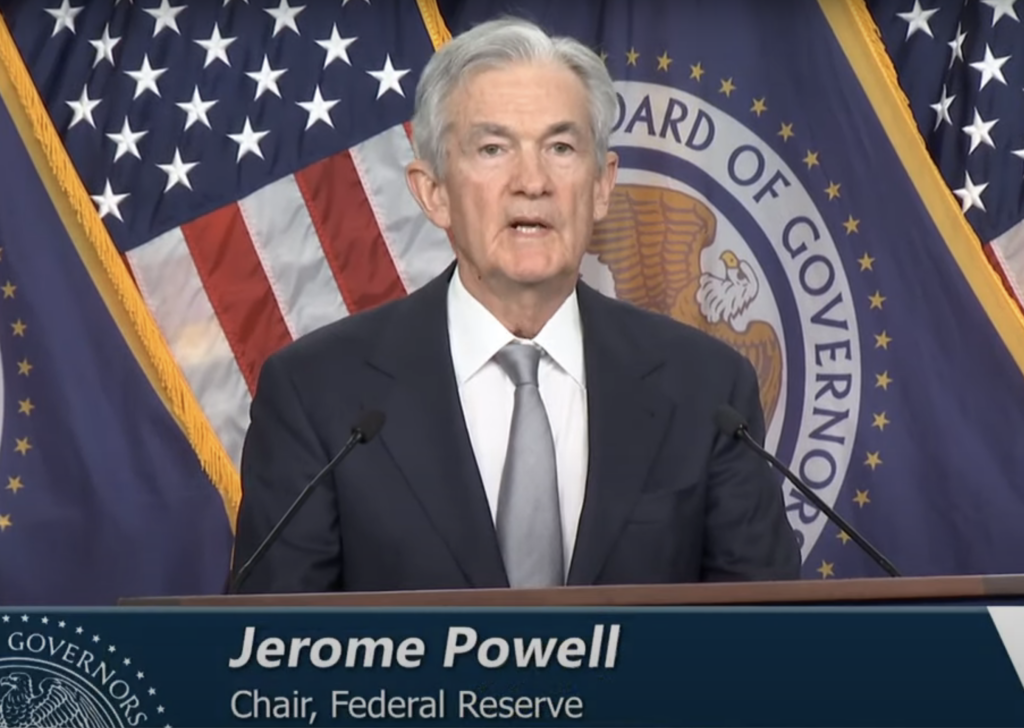

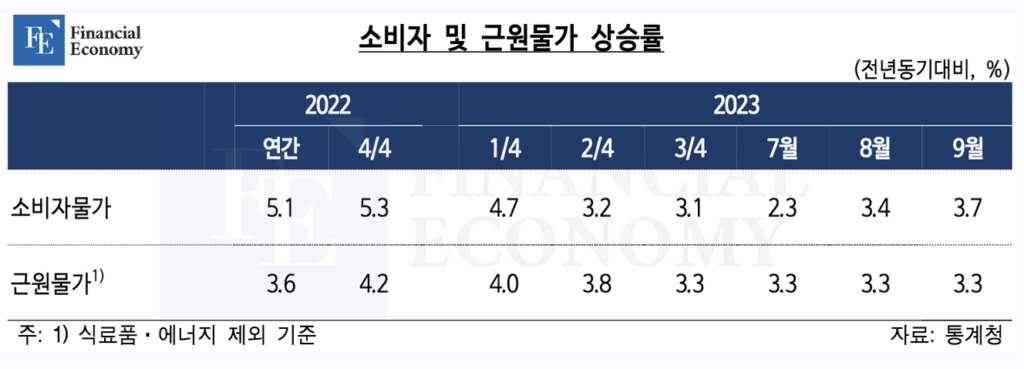

유로지역 소비자물가 상승률 및 품목별 기여도/출처=한국은행 유로지역 경제가 고물가, 고금리, 고환율 속에서 지속적인 부진을 겪고 있다. 생산·소비가 감소한 가운데 제조업과 서비스업 업황 모두 저조한 상황이 이어지고 있는 데다, 물가는 오름세 둔화됐지만 여전히 높은 수준이 지속되고 있다. 금융시장에서도 유럽 중앙은행(ECB)의 금리인상 종료에 대한 종전의 기대와는 반대로, 에너지가격 상승에 따라 국채시장 금리는 큰 폭 상승하고 주가는 하락을 면치 못하고 있다. 이에 글로벌 주요 기관들은 국제 유가 급등으로 인한 향후 인플레이션 고착화와 통화 긴축 장기화 등을 우려하며 경제성장률 전망을 일제히 낮추고 있다.

Read More

경기도 성남시의 한 아파트 단지 올해 1~9월 경기도에서 6억원 이하에 매매된 아파트 비중이 역대 최저 수준을 기록한 것으로 조사됐다. 최근 몇 달 간 이어진 부동산 시장 회복세와 더불어 분양가도 급격히 오르면서 경기도에서도 중저가 아파트가 사라지는 현상이 확산하고 있는 것으로 풀이된다. 일각에선 수도권 쏠림 현상이 아파트 가격 상승 등의 주택 문제 외에도 일자리 및 교육 문제, 과잉 경쟁 등을 낳는다는 지적과 함께 균형발전을 위한 정부의 정책적 노력뿐만 아니라 우리 사회의 집단지성을 총동원해야 한다는 목소리가 나온다.

Read More