지난 13일 바이든 행정부가 무공해 에너지 산업을 지원하기 위해 미국 전역에 위치한 7개의 수소 허브에 70억 달러(약 9조4,766억원)의 미연방 기금을 지원한다고 발표했다. 백악관은 이번 기금 지원안에 대해 매년 누적 2,500만 톤에 달하는 이산화탄소 배출량 감소 목표와 청정에너지 기술을 확장하기 위한 수소 허브 지원 정책의 일환이라고 설명했다. 덧붙여 기술 개발을 통해 수소 생산 비용을 1kg당 1달러로 감소시키겠다는 목표도 전했다. 미연방, 탄소 제로 정책을 위한 수소 투자 집행 미국 에너지 전문가들은 이번 미연방 자금 투입에 대해 청정에너지 인프라를 유치하기 위해 노력한 각 연방 주 정부와 수소 에너지에 지속 투자한 민간 투자 시장의 공동 승리라고 표현했다. 투자 전문 싱크탱크 피치북에 따르면 올해까지 수소 에너지 관련 기업에 대한 VC 투자 거래 규모는 약 25억 달러(약 3조3,845억원), 사모펀드 누적 투자 거래 규모는 약 69억 달러(약 9조3,412억원) 거래 건수는 29건으로, 투자 거래가 증가하고 있다.

Read More

시장 경기 침체의 영향에 따라 스타트업에 대한 투자 조건이 까다로워지면서 단계별 투자 라운드에 따른 세부 투자 조건에 대한 논의가 심화하고 있다. 투자 전문가들은 투자금 회수(EXIT) 환경이 다변화됨에 따라 투자 원금 혹은 이익금 회수 방식에 대한 예측이 힘들어지면서 EXIT에 큰 영향을 줄 수 있는 세부 투자 조건이 부각하는 추세라고 밝혔다. 투라 라운드별 세부 조건에 대한 논의 증가 기업 밸류에이션이 높게 평가되던 시기엔 투자 지분을 먼저 확보하는 것이 중요했기 때문에, 투자금 대비 지분율이나 운영 참여권 정도가 주된 관심사였다. 하지만 미국 연방준비제도이사회의 금리 인상으로 인해 경기가 침체하면서 투자자들의 포트폴리오에 있는 기업의 가치가 크게 하락했다. 일부 기업의 가치는 투자 완료된 자금의 총액보다 낮은 경우도 발생했다.

Read More

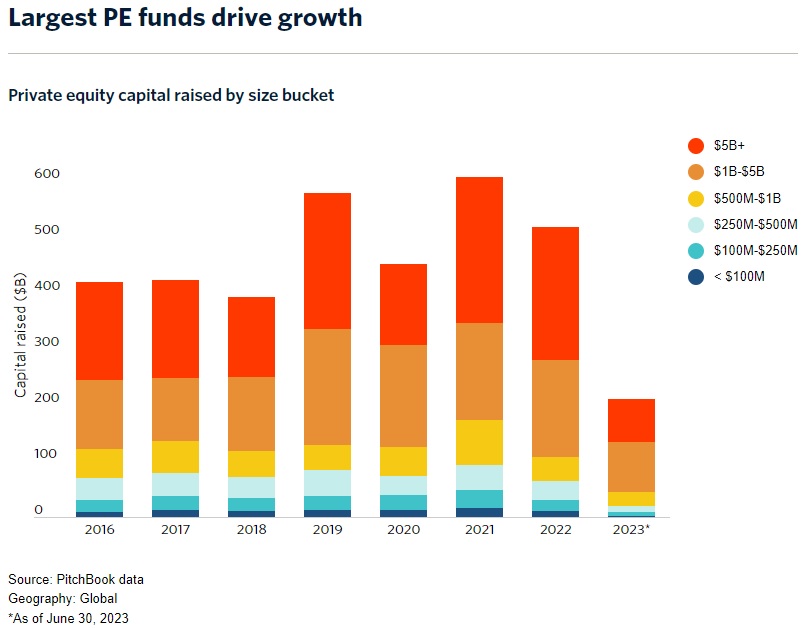

글로벌 투자그룹 워버그 핀커스(Warburg Pincus)가 14번째 플래그십 펀드인 ‘워버그 핀커스 글로벌 성장 펀드 14호를 173억 달러(약 23조2,166억원) 규모로 마감해 역대 최대 규모의 펀드레이징을 달성했다. 이는 당초 펀드 목표액인 160억 달러(약 21조4,720억원)를 13억 달러(약 1조7,446억원) 초과 달성한 규모다. 투자 전문가들은 투자 경기 침체 상황에도 불구하고 초대형 펀드는 여전히 펀드레이징에 성공하고 있다고 입을 모았다. 워버그 핀커스, 경기 침체에도 샴페인 터뜨렸다 1966년 설립된 워버그 핀커스는 지난 10일 기준 약 830억 달러(약 111조3,860억원)의 운용 자산과 250개 이상의 투자 포트폴리오를 자랑하는 글로벌 PE 운용사다. 현재까지 21개의 사모펀드와 2개의 부동산 펀드를 운용해 40개 이상의 국가에서 1,000개 이상의 기업에 약 1,120억 달러(약 150조3,040억원)를 투자한 바 있다.

Read More

미국 뉴욕 맨해튼연방법원에서 열린 FTX 창업자 샘 뱅크먼 프리드(Sam Bankman Fried)에 대한 첫 공판에서 증인으로 출석한 패러다임(Paradigm) 창업자는 뱅크먼이 FTX 투자자의 이사회 참여 요청에 크게 저항했다고 증언했다. 앞서 FTX에 투자를 진행한 패러다임은 FTX 파산 이후 자산가치가 폭락해 파산한 바 있다. ‘이사진엔 들어올 수 없다’ 투자자 증언 나와 지난 5일 맨해튼연방법원에 출석한 블록체인 전문 투자 기업 패러다임 창업자 매트 황은 FTX 투자사인 패러다임의 이사회 참여 요청에 대한 샘 뱅크먼의 당시 반응을 진술하며 검찰에 유리한 증언을 했다. 대개 시리즈 A나 B의 투자 라운드에서 주도적 투자자는 신생 기업에 큰 자금을 투자하는 조건으로 기업에 대한 전략적 조언과 운영 참여를 위해 이사진에 직접 참여하는 경우가 많다. 하지만 뱅크먼은 해당 요구를 직접적으로 거부한 것으로 알려졌다. 현재 뱅크먼은 FTX 파산 사태의 주범으로 지목돼 횡령 및 사기 혐의로 재판받고 있다.

Read More

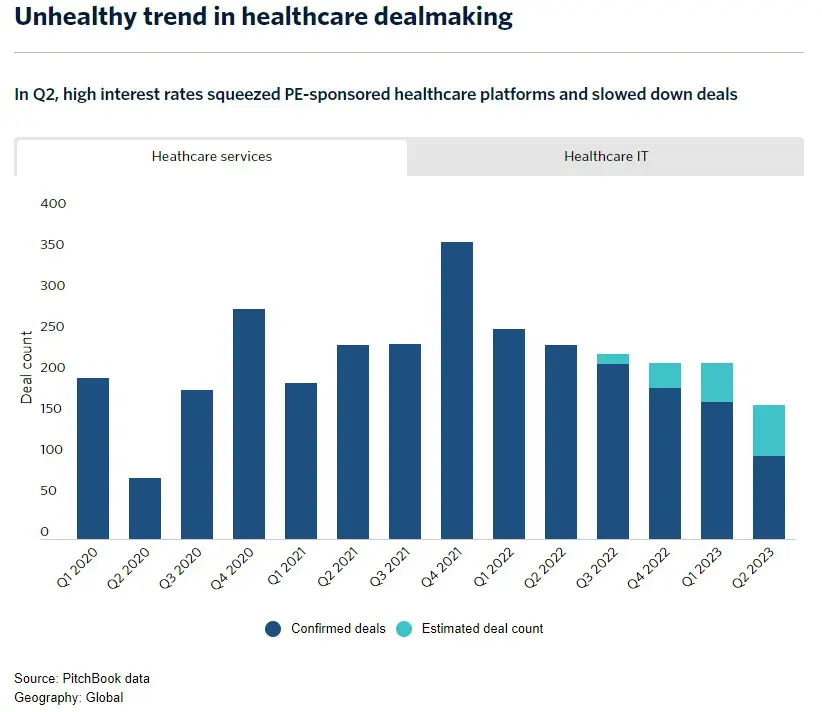

최근 조사에 따르면 다른 산업에 비해 헬스케어 산업에서 사모펀드 운용사의 투자 철수가 빠르게 진행되는 것으로 나타났다. 투자 전문 싱크탱크 피치북 데이터는 올해 헬스케어 서비스와 헬스케어 기반 IT 기업에 대한 투자 거래 건수가 최저치를 기록했다고 발표했다. 투자 전문가들은 헬스케어 산업에 대한 투자 약화 요인으로 금리 인상에 따른 부채 상환 비용 증가를 지목했다. ‘역대 최저’ 헬스케어 산업의 추락 지난 28일 피치북이 발표한 올해 2분기 헬스케어 서비스 및 헬스케어 기반 IT 기업 투자 현황 보고서에 따르면, 헬스케어 서비스와 헬스케어 기반 IT 기업에 대한 투자 거래 건수는 2021년 2분기와 4분기 최대 거래 시기 대비 70% 이상 감소해 역대 최저치를 기록한 것으로 나타났다. 세부 내용을 살펴보면 헬스케어 기반 IT 기업에 대한 투자 거래 감소세가 일반 헬스케어 서비스 부문에 비해 두드러지게 나타났다.

Read More

투자 전문 싱크탱크 피치북에 따르면 최근 사모펀드 운용사 간의 합병이 가속화하는 것으로 나타났다. 올해 글로벌 PE 업계에서 발생한 M&A 누적 건수는 총 10건, 거래 규모는 약 25억 달러(약 3조3,738억원)에 달하는 것으로 나타났다. 전문가들은 사모펀드 운용사 업계의 합병 가속화 요인으로 경기 침체와 성숙기에 접어든 금융 투자 산업을 지목했다. 글로벌 사모펀드 운용사 중심으로 합병 급증 지난 5일 글로벌 사모펀드 운용사 CVC캐피탈파트너스(CVC Capital Partners) 네덜란드 인프라 전문 운용사 DIF캐피탈파트너스(DIF Capital Partners)를 인수했다고 발표했다. 지난 6일엔 런던증시 상장사인 브릿지포인트(Bridgepoint)도 인프라 전문 운용사 에너지캐피탈파트너스(Energy Capital Partners)를 약 10억5,000만 달러(약 1조4,175억원)에 포괄적 인수했다고 발표했다. 단 하루 간격에 PE 운용사 합병 2건이 발생한 것이다.

Read More

금리 인상 여파로 기존 사모펀드가 활용하던 자금 융통 전략이 축소되는 추세다. 투자 전문 싱크탱크 피치북은 사모펀드가 추가 자금 조달을 연기하기 위해 사용했던 신용공여 한도가 축소됐다고 밝혔다. 이에 사모펀드들은 복합형 대출 구조를 설계하는 등 추가 자금 융통 구조 확보에 집중하고 있다. 1년 새 사모펀드 자금 융통 어려워져 지난 20일 피치북은 이자율 인상에 따라 사모펀드가 독자적인 자금 융통을 위한 사용하던 신용공여 한도(Subscription lines of credit)가 감소하고 있다고 밝혔다. 사모펀드 업계에서 신용공여란 GP(위탁운용사)가 제공하는 증권, 채권, 기업 신용 등을 담보로 사모펀드에 제공하는 일종의 대출이다.

Read More

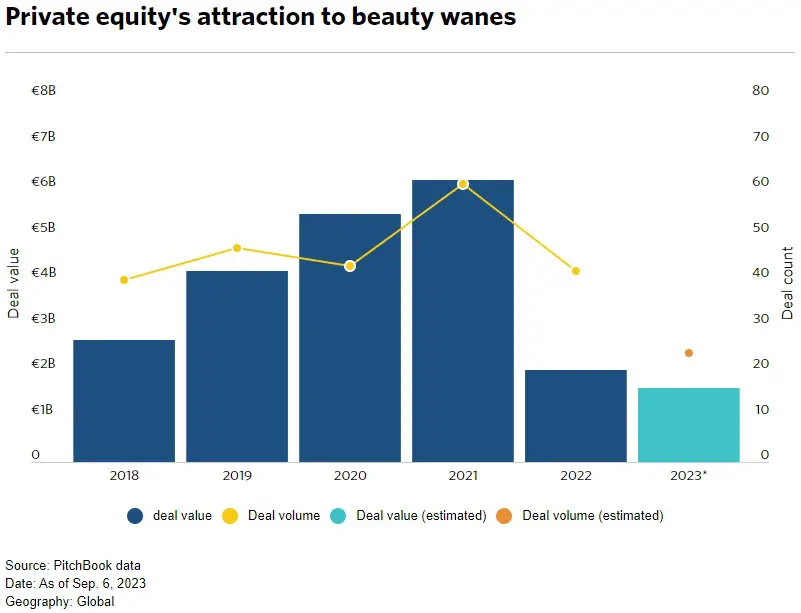

경기 침체 여파로 코스메틱(화장품) 산업에 대한 VC 투자가 둔화함에 따라 VC 거래 규모가 소형화되는 추세다. 투자 전문 씽크탱크 피치북 데이터는 올해 코스메틱 산업에 대한 VC 거래 건수와 규모가 전년 대비 하락세라고 발표했다. 이에 전문가들은 경기 변동에 따라 코스메틱 산업 투자 전략이 불황형 투자로 변하는 중이라고 분석한다. 코스메틱 산업 VC 투자 하락세 이어져 피치북이 발표한 올해 코스메틱 산업 VC 투자 현황 자료에 따르면 올해 코스메틱 VC 투자는 누적 거래 건수 24건, 누적 거래규모 16억3,000만 달러(약 2조1,661억원)인 것으로 집계됐다. 작년 총거래 건수 42건, 총 거래금액 20억3,000만 달러(약 2조6,976억원)에 비해 투자 규모가 하락한 것이다. 재작년 코스메틱 VC 투자가 총거래 건수 61건, 총 거래금액 62억 달러(약 8조2,410억원)인 것을 볼 때 코로나19 팬데믹 기간 증가했던 코스메틱 투자는 2021년 이후 매년 감소했음을 알 수 있다.

Read More

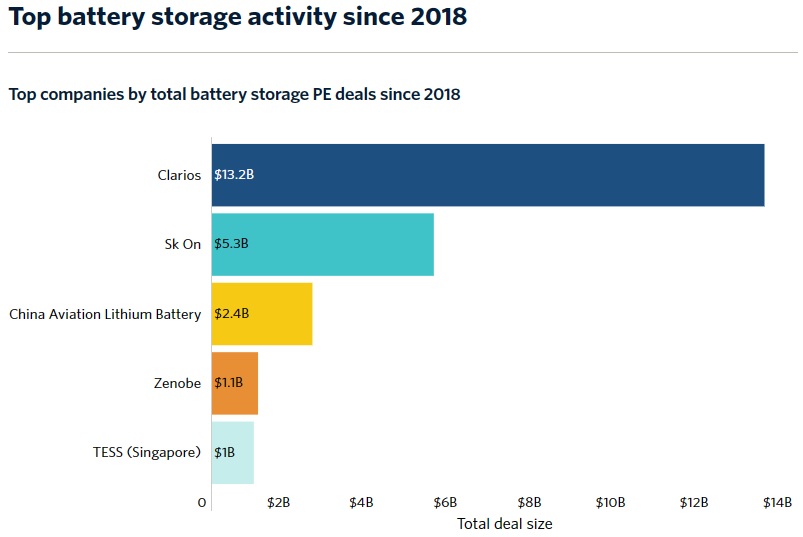

최근 글로벌 투자 시장 침체로 인해 에너지 저장장치(ESS·Energy Storage System) 시장에 대한 VC 투자가 둔화됐으나, 전체 거래 건수는 팬데믹 이전 수준을 상회한 것으로 나타났다. 전문가들은 ESS 산업에 대한 지속적인 투자 요인으로 높은 시장 수요를 지목했다. 작년 ESS 투자 사상 최대, 올해도 꾸준히 이어지는 중 투자 전문 씽크탱크 피치북 데이터에 따르면 지난해 ESS 업계에 대한 사모펀드(PE) 운용사의 투자는 총투자 규모 112억 달러(약 14조8,355억원), 거래 건수 80건으로 사상 최대 규모를 기록했다. 올해의 경우 지난 8일 기준 누적 거래 건수는 44건이며 투자 금액은 52억 달러(약 6조8,879억원)로 집계됐다. 작년 규모엔 못 미치지만 여전히 지속적인 투자가 이뤄지고 있는 추세다.

Read More

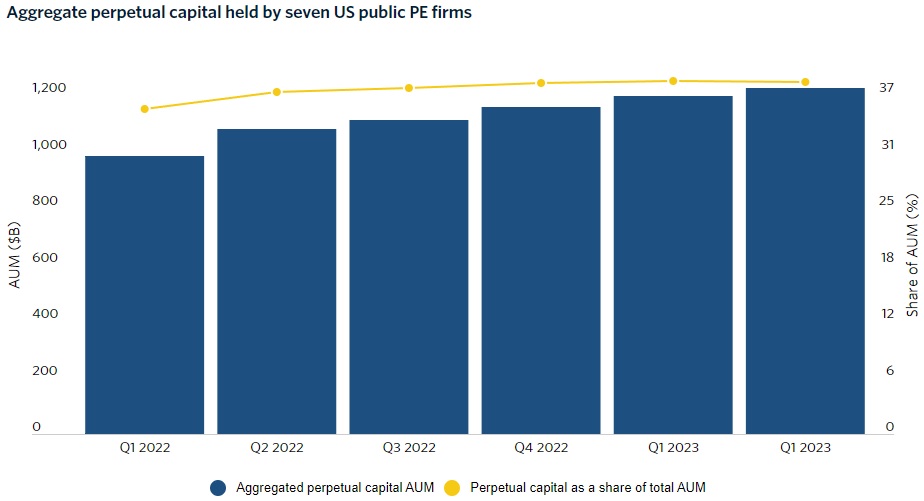

지난 13일 투자 전문 씽크탱크 피치북이 '2023년 PE 운용사 자금 현황' 자료를 근거로 장기자본(Long-term capital)과 영구펀드(Perpetual Fund)가 대형 사모펀드 운용사를 성장시켰다고 발표했다. 운용사 관계자들은 장기자본과 영구펀드가 보유한 장점을 활용해 운용사 효율을 증가시킬 수 있을 것으로 전망했다. 자금조달 둔화에도 대형 운용사는 호황 피치북이 발표한 자료에 따르면 사모펀드 시장의 자금 조달 둔화 경향에도 불구하고 블랙스톤, 아폴로, KKR 등 일부 대형 사모펀드 운용사의 올해 운용 자산 규모가 증가한 것으로 나타났다. 업계 관계자들은 운용자산 증가 요인으로 장기자본과 영구펀드를 지목했다.

Read More

지난 11일 IPO(기업공개) 계획을 발표한 '클라비요'의 상장 후 전망에 대해 낙관적인 의견이 제기됐다. 투자 전문 씽크탱크 피치북 관계자는 기상장된 동업 업계 유사 기업인 브라즈(Braze)와 비교 데이터를 근거로 기업가치 성장을 전망했다. IPO 시장 기대주 클라비요, 지난해 대비 기업가치 하락 클라비요가 발표한 IPO 계획에 따르면 클라비요 주당 공모가는 최고액 27달러, 기업가치는 약 63억 달러(약 8조3,481억원)으로 평가됐다. 지난해 평가액에 비해 34% 하락한 수치다. 투자 전문가들은 클라비요 기업가치 하락 요인으로 기술주 침체로 인한 경기 둔화를 지목했다.

Read More